【2024年一季报】 3个月卖了8万多辆车,理想汽车实现总营收256亿元,净利润则明显下滑,不计算利息收入,经营利润再次转为负。

5月20日晚间,理想(2015.HK)发布了2024年一季度财报显示,车辆销售收入为243亿元,较2023年第一季度的183亿元增加32.3%,较2023年第四季度404亿元减少39.9%。

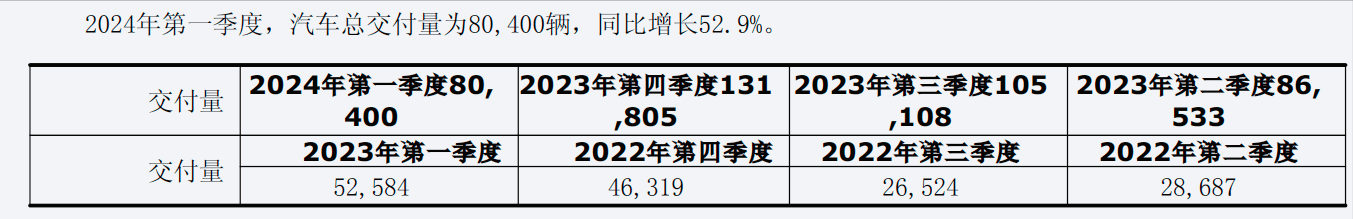

今年一季度,理想汽车的销量为8.04万辆,对比去年同期5.26万辆,增长约53%,不过收入增长32%,少了21个百分点,说明销售单价降低了。此外,理想在3月发布了备受争议的MEGA品牌,官方一直没有正式公布订单数量和销量。

简单测算,一季度汽车的平均销售价30.22万元,去年同期是34.79万元,每辆减少4.57万元或者13%。

其他销售和服务实现收入为14亿元,较2023年第一季度增加两倍多。主要是汽车销售配套的产品和服务,配件及服务增加。占总收入比例5.5%。

汽车销售毛利率19.3%,比去年同期19.8%减少0.5个百分点,对应销售均价30.22万元,大约是每辆车毛利润5.83万元,去年同期每辆车平均毛利润6.89万元。

本季度,理想综合毛利率为20.6%,和去年同期20.4%基本持平,说明其他销售和服务毛利率更高。一季度实现毛利53亿元,比去年同期38亿元增长38%。

不过,研发费用、销售费用一般和管理用增速远远超过毛利润增长,分别增长65%、81%,合计60亿元,这使得理想经营亏损再次为负5.85亿元,去年同期盈利4.1亿元,去年四季度则盈利30亿元。

好在有利息收入10.7亿元以及其他收益2.2亿元填补亏空,扣除利息支出,最终理想一季度还是实现净利润5.9亿元,去年同期净利润9.3亿元。

理想预测二季度车辆交付量10.5万至11万辆之间,较2023年第二季度增长21%至27%,收入总额为299亿元至314亿元,较2023年第二季度增长4.2%至9.4%,汽车销售均价约在28.5万元左右。

二级市场上,理想股价在今年2月曾涨至约185港元,4月下旬也曾下探92港元,最新收市价为100港元左右,和今年高点相比回撤约45%。年初至今,理想累计跌32%,远远跑输恒生指数15%的涨幅。

其他电车新势力公司,蔚来港股累计跌43%,小鹏港股累计跌约40%,一个比一个惨。

至5月20日,理想总市值2120亿港元,依旧超过蔚来875亿港元和小鹏647亿港元市值和。

理想在今年第二季度将亏损拉到了6.41亿元,为何其会亏钱?

这主要是跟理想汽车的销售方式有关,因为理想汽车想通过大量低价销售汽车的方式来抢占市场,所以理想汽车的亏损将会扩大。

从某种程度上来说,当理想汽车所卖出的新能源汽车的数量越来越多的时候,这本身是一件好事,因为这意味着越来越多的车主开始认可理想汽车,同时也在主动购买理想汽车的新能源汽车。在这种情况之下,因为很多新能源汽车品牌在低价促销活动,同时也在通过这种方式积累用户基础,所以包括理想汽车在内的很多新能源汽车品牌都出现了不同程度的亏损,能够赚钱的基本上是新能源汽车行业的上游企业。

理想汽车需要低价积累用户基础。

你可以尝试这样理解:虽然理想汽车在第2季度的亏损扩大到了6亿元以上,但这并非意味着理想汽车的经营出现了问题,反而意味着理想汽车的销售非常好。在第2季度的时候,一辆汽车每卖出一辆车都需要亏损2万元以上。之所以会做出这样的决定,主要是因为新能源汽车的上游芯片的价格非常贵,但如果想要有效积累用户基础的话,理想汽车并不会对车主进行大幅的调价行为。

这个方式也属于很多新能源汽车品牌的必经之路。

之所以这样说,主要是因为新能源汽车品牌的第一任务是积累用户基础,随后才需要考虑盈利的问题。特别是当新能源汽车品牌的前期研发投入非常多的时候,新能源汽车品牌根本就没有必要去过分关注短时间的盈利情况。如果能够有效打好用户基础的话,理想汽车的盈利情况自然会越来越好。

除此之外,在整个上半年里,能够赚钱的公司基本上只有芯片公司和各种原材料公司,理想汽车和其他的新能源汽车品牌只不过在低价走量而已。

车企半年报:价格战伤筋动骨,汽车业何去何从?

上半年的价格战有多惨烈,车企半年报告诉你,不仅新造车日子难过,传统车企的日子也开始难过起来了。

过去,人们都嘲笑新势力车企卖一台车亏XX万,车卖得越多亏得越多,但是随着电动化浪潮加剧,价格战战况越发激烈,越卖越亏已经不再是造车新势力的“专利”。

在经历了上半年惨烈的价格战之后,近日,国内车企陆续发布2023年H1财报,从车企们的财报数据来看,眼下,不只是烧钱不断的造车新势力面临着亏损的压力,就连传统车企们,也正在被价格战,一步步拉向扭盈为亏的边缘。

01 理想率先盈利,蔚来越卖越亏

新势力阵营中,理想的风光大家都看在眼里。入局造车八年多,理想汽车成功拔行业之头筹,成为了首家实现盈利的新势力车企。

从去年四季度开始,理想就实现了扭亏为盈,今年上半年,理想汽车实现了净利润32.44亿元,其中一季度净利润为9.30亿元,二季度23.1亿元,处于持续环比上升状态,其中二季度净利润水平是去年四季度将近10倍。

从总营收来看,理想在上市车企中还只排在了第八位,但是净利润却明显领先长城(13.61亿)、吉利(15.71亿)、广汽(29.66亿)等营收领先的车企。由此可见理想强大的单车利润水平。

不过目前来看,理想仍然是新势力当中独此一家。蔚来、小鹏汽车、零跑汽车、北汽蓝谷、赛力斯等新能源上市企业,无一例外处于亏损状态。

尤其是蔚来和小鹏这两家和理想齐名的(前)新势力头部车企,上半年亏损均进一步扩大。

其中蔚来最为严重,上半年净亏损达109.26亿元,进一步扩大了139.08%,194.48亿元的营收仅微增3.74%。按照上半年5.46万辆的交付量计算,蔚来平均卖一辆车亏损20万元,“亏损能力”仅次于恒驰。

不过蔚来和恒驰还是有本质区别的,财报显示,上半年蔚来主要投入在生产成本、研发费用、营销及行政费用,三项合计达309亿元,同比增长20.67%。其中研发投入达到64.2亿元,同比增长64.15%。上半年,蔚来不仅要处于车型全面换代的关键阶段,还要兼顾造手机,扩张补能网络销售网络,所以亏损扩大是意料之内的。

小鹏的情况也不容乐观,51.42亿元净亏损仅次于蔚来,不仅利润下滑16.81%,伴随着上半年同比下滑39.9%的销量,小鹏上半年总营收随之大跌38.92%,跌幅位于上市车企之首。

更惨烈的是小鹏的毛利率,小鹏汽车上半年毛利率为-1.43%,汽车毛利率更跌至-5.90%,成为“蔚小理”中唯一负毛利率的公司,自2022 Q1以来,小鹏汽车的毛利率已经持续下滑一年半。

不过,俗话说,“当你感到身处谷底,怎么走都是向上的”,而小鹏和蔚来上半年均处于从谷底向上爬的关键转折,随着新车陆续完成迭代,以及在价格战竞争中的积极跟进,上半年的持续扩大的亏损将告一段落,下半年二者有望迎来积极预期。

02 滑向亏损边缘,传统车企好日子到头了?

之所以说上半年价格战惨烈,不仅仅是因为新势力们在亏损的泥潭中挣扎,更严峻的局面在于,曾经日子过得美滋滋的传统车企,眼下也被价格战拉向了亏损的边缘。

其中,最为标志性的莫过于上汽集团的陨落。作为中国车市旷日持久的龙头,不增收也不增利的上汽集团首次被赶下了利润冠军宝座。

今年上半年上汽集团经营严重不及预期,上半年终端零售达到223.7万辆,同比下滑7.28%,营收3265.55亿元,同比增长3.34%%;净利润70.85亿元,同比增长2.54%。

虽然营收和净利润均实现了微弱的正增长,但是要知道,这是在去年同期上汽集团营收同比下滑13.69%,净利润同比下滑48.1%的背景下实现的。这意味着,今年上半年上汽集团的营收和净利润水平仍然低于2021年。

上汽的神话陨落,主要是由于上汽通用以及上汽大众两大合资奶牛的陨落。

上汽大众和上汽通用上半年销量同比下滑12.42%和11.00%。净利润方面,上汽大众为5.34亿元,同比下滑14.30%,上汽通用为5.28亿元,同比下滑76.84%;

回想2020年,单单上汽大众净利润就有154.89亿元,上汽通用稍微逊色也有41.03亿元,二者加起来贡献了了上汽集团净利润的95.9%。如今,上汽大众的净利润水平仅剩下2020年的7%。

其实大家都知道,上汽的困境并不只是上汽自己的困境,而是所有合资车企的缩影。同样靠合资车企撑起利润主体的广汽集团和东风集团股份均遭遇严峻的滑铁卢。其中广汽集团净利润同比下滑48.42%,东风集团股份同比跌幅更是达到77.03%,利润水平刷新了近十年自身同期新低。

从上汽、广汽、东风等传统车企的鲜活案例可以预见,在电动化智能化加速迭代和价格战的浪潮之下,此前对合资品牌依赖越深的传统车企,受到的打击将会越大。

值得一提的是,除了国有车企因合资利润萎缩而面临业绩不景气外,作为自主三强的长城经营状况也破天荒地大幅下滑。

上半年长城汽车营业总收入为699.71亿元,同比增长12.61%;归母净利润为13.61亿元,同比下滑75.69%。

长城官方给出的理由,公司深化向新能源及智能化转型,产品结构调整,基于2023年新产品上市,加大品牌及渠道建设投入,同时坚持在新能源及智能化领域的研发投入以及汇率收益减少所致。

但是,财报显示,上半年长城汽车毛利率从上年同期的18.38%下降为16.85%,减少了1.53个百分点。这意味着,长城如今不仅钱烧得越来越快,赚钱的能力也大不如前。

其实不只是长城,在价格战正酣的上半年,包括长安、吉利在内的大多数自主车企,毛利率均呈现同比下滑趋势。

没办法,在这个洗牌的关键期,大家不得不牺牲自己有限的利润空间,去尽可能快速地抢占稍纵即逝的市场份额,要是晚了一步,可能就要失去坐在牌桌的资格。

03 “异类”比亚迪,会烧钱更会赚钱

不过正所谓几家欢喜几家愁,在一众传统车企都在为了电动化和价格战焦头烂额的时候,自然就会有一些“显眼包”赚得盆满钵满。

作为国内市值第一车企以及全球新能源汽车说一不二的销冠,比亚迪不仅与一众新势力亏损卖车的局面截然不同,更进一步与一众传统车企友商拉开了距离,可以说是新能源时代自主车企中的一个“异类”。

上半年,比亚迪营业收入达到2601.24亿元,同比增长72.72%;净利润109.54亿元,同比增长204.68%。

虽然营收水平落后于上汽集团约600亿元,但是比亚迪的净利润却领先了上汽集团39亿元,成为了最赚钱的中国车企。

从今年年初特斯拉降价开始,比亚迪一直是价格战的积极参与者,不仅接连推出一系列颠覆性价格的冠军版车型,同时终端也陆续给出不小的优惠幅度,为了达成全年300万辆的目标,比亚迪真的是杀疯了。

但是,不同于特斯拉越降价毛利率越低的局面,比亚迪上半年接连不断的降价,为比亚迪带来了可观的销量,进一步强化了比亚迪的规模效应。

上半年比亚迪销量为125.56万辆,同比增长94.25%。随着规模效应、供应链管理的大幅提升,比亚迪上半年汽车毛利率增至20.67%,远超特斯拉17.9%的水平。

值得一提的是,比亚迪不仅赚得多,投入更多。上半年比亚迪研发支出达到138.35亿元,位居上市车企研发投入之首,而这,不仅进一步证明了比亚迪强大的盈利能力,更为比亚迪后续稳健的增长打下了坚实的基础。

写在最后:

进入三季度以来,价格战并没有任何停息的迹象,如此看来,除了比亚迪、理想等个别领跑者外,下半年车企们的经营状况大概率要进一步走向下坡路。

比亚迪董事长兼总裁王传福前不久更表示,未来3-5年,车市整体或不同细分市场会持续开打价格战。今年4月,李想也曾表示,智能电动车的三年淘汰赛已经开始,将从2023年一直持续到2025年。

所以,比起眼下的内卷,车企更大的压力在于,未来较长一段时间内,电动化和价格战两大趋势仍将是中国汽车市场的常态。

这意味着,中国汽车市场的价格体系,将会被自主车企重新定义。

同时,那些依靠燃油车市场为生的合资车企,市场份额将加速萎缩,那些与合资车企深度绑定的国有车企的经营状况,将进一步恶化,甚至不排除会走向亏损。

当然,对于自主车企而言,价格战也是一把双刃剑,短期内确实有助于抢占合资品牌市场份额,但是长期来看,也对于自主车企的品牌溢价、成本控制以及体系维持等都提出新考验。

除此之外,大事君想提出一个思考。眼下的中国汽车市场尤其是新能源市场,盈利只属于极少数车企,其余竞争者要么处于亏损,要么正在走向亏损的路上。如果价格战再持续打下去,多数车企都将陷入一个增收不增利,甚至是越卖越亏的陷阱。

长此以往,中国汽车行业未来该如何健康有序地发展下去?

文静财眼丨蔚小理“闯关”:血亏2022,死战2023?

近日,随着小鹏汽车(HK.)公布2022年财报,“蔚小理”三家的2022年财报全部出炉,作为最有代表性的造车新势力阵营,它们的业绩对于观察整个造车新势力的生态和今年发展都有重要意义。

今年对于新势力车企来说,注定是充满挑战和不确定性的一年,2023年第一季度还没过,新势力就开始进入“腹背受敌”的状态——前有特斯拉降价,后有燃油车反击。虽然,蔚来、理想都对外表示不会跟进价格战,但面对仍有降价空间的特斯拉、消费需求不足的现状、燃油车的强势反击等种种不利因素,新势力能否平稳向上,存在不小的未知数。

从这三家企业2022年的业绩来看,可以说“各有各的坑”,而想要以这样的“底子”闯关2023年,关键要看它们今年的“弹药”情况。

各有各的坑:成本、转型、组织架构

整体来看,蔚小理2022年都实现了销量和营收的双增长,但因为电动车上游原材料价格的疯涨和产品切换问题,以及下半年逐步发酵的价格战,全年亏损都大幅扩大。

其中,蔚来2022年销量为12.25万辆,同比增长34%;营业收入为493亿元,同比增长36.3%。理想销售13.33万辆,同比增长47.2%;营业收入为453亿元,同比增长67.7%。小鹏销售12.08万辆,同比增长23%;营业收入269亿元,同比增长28%。

小鹏明显掉队,销量和营收增速都低于蔚来和理想,而且营收与两个对手已不在一个级别。这反映出的是三家车企的定位,从单车平均售价来看,蔚来超过37万元,理想达到33万元,小鹏仅有20万元左右。

从盈利能力来看,理想最强,蔚小理2022年毛利率分别为10.4%、19.4%和11.5%,其中蔚来垫底,也下降最多,比2021年同期下降了8.5个百分点。

从亏损来看,蔚来亏损数额最大,亏损144亿元,比上年同期扩大2.59倍;小鹏净亏损率最高,以不足270亿元的营收水平,亏损了91亿元,同比增长88.07%;理想情况最好,亏损20.32亿元,虽然比上年同期也扩大了5倍多但已经是新势力中最具盈利潜力的企业了。

从单车亏损的角度来看,蔚来卖一台车要亏11.79万元,小鹏卖一台车亏7.57万元,理想卖一台车只亏1.53万元。

简单对比蔚小理这几项关键指标能发现,除了共同的外部压力之外,这三家企业各有各的问题——蔚来的成本管控问题、理想的转型投入问题和小鹏的组织架构管理问题。

先来看蔚来的成本管控问题,基本相当的销量、最高的营收、最高的单车平均售价,却有最低的毛利率,其成本问题可以说很突出了,这与外界对其“能花钱”的印象相符,2022年蔚来研发费用达到108亿元,同比增长136%,远超小鹏和理想,但其销售、一般及行政费用同样远超另两家企业,达到105亿元,同比增长53.3%。

如果说研发费用高一点还不是什么坏事,但销售及行政费用也居高不下,就是个问题了,尤其是蔚来销售及行政费用增幅远高于销量和营收增长。

再来看理想的转型投入,与蔚来相比,理想的“抠门”和成本管控能力非常突出,所以其也是新势力中最健康的企业之一,但转向纯电动车需要补的课,将是理想的一大负担,从2021年开始,理想研发费用已经在不断上升,2022年达到67.8亿元,同比翻倍增长,超过了小鹏,这就是其转型“补课”的一种体现。

因此理想未来的盈利情况是否会随着向纯电动车型的切换而出现波动,还需要进一步观察。

最后来看看小鹏,其实小鹏的问题有很多,去年,小鹏G9的上市风波,暴露了其从产品到渠道再到组织架构的一系列问题,但企业组织架构的问题最关键,反映在财报上就是销量增长乏力、亏损扩大、成本管控弱等等问题。

好在小鹏已经开始改革,能否触底反弹就要看这番改革能否起效了。

闯关2023:“弹药”足不足很关键

前文已经提到,2023年新势力不得不面临特斯拉降价、燃油车反击、消费需求不足预期等一系列复杂因素,要想平稳闯关并不容易,而闯关的关键很可能在于“弹药”足不足。

这里的“弹药”有三层含义——新产品、现金流、成本管控能力。

首先,新产品依然是车企谋求增长的最有效武器之一,今年蔚小理都有不少新品待投放,蔚来将投放全新ES6、或命名为ES5的全新SUV车型及ET5猎装版等车型,去年底NIO Day上发布的EC7和全新ES8也是其今年的主力,目标是超越雷克萨斯年销量(大约18万辆)。

理想L9、L8新车效应都还在,L7也在3月正式开启交付,再加上后续的L6、L7 Air、L8 Air等车型,理想今年新车攻势很猛烈,官方此前曾表示将冲击月销3万辆,年销量目标或在28万-30万辆。

小鹏G9失利之后,小鹏正在加快新车投放速度,前不久已经发布了小鹏P7i,小鹏P5、G3也将迎来改款升级,还会推出全新的中型SUV和品牌首款MPV车型,销量目标定在了交付20万辆。

其次,良好的现金流是应对今年复杂局势的必备条件,无论是打价格战还是新产品投放,亦或者是继续加码研发投入,都离不开充足的现金流。从2022年财报看,蔚小理现金及现金等价物、受限制现金、短期投资及长期定期存款结余都还算充足,分别为455亿元、383亿元和585亿元。

最后,成本管控能力。为什么成本管控能力可以被看做“弹药”,因为在壹姐看来,这一能力强不强对于应对2023年的不确定性有决定性作用,无论今年这轮价格战会打到什么时候、会打到什么程度、当前市场的观望情绪何时好转,以及后续还有哪些难关要闯,我们都必须明白,新能源车市场是要经历一波长期苦战的。

面对这样一场苦战,车企必须把成本管控和高效运营放在重要位置,做不到这一点,失败是迟早的事,所以这种能力,也可以看做企业“弹药库”的一部分。