央视网消息:5月31日,华夏基金在京举办年金投资策略会,对外展示了我国企业年金最新运作情况、企业年金制度落地实施20年来的探索成果,以及未来发展趋势展望。

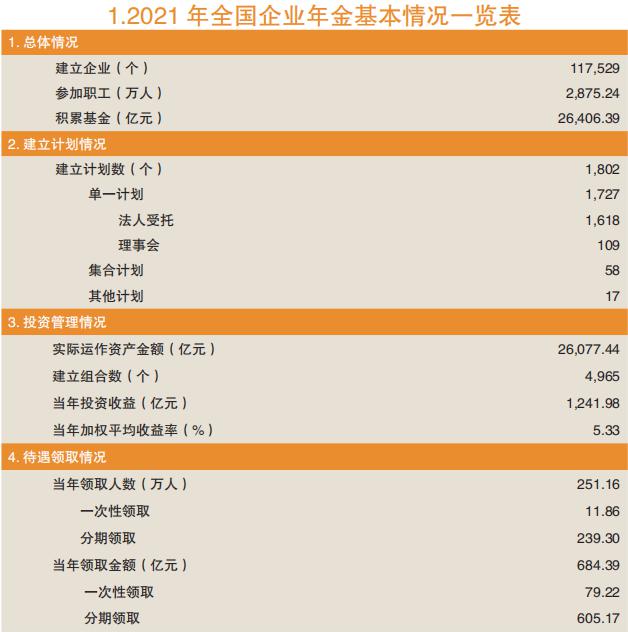

人社部基金监管局原局长唐霁松在发言中指出,2012年至2023年间,我国企业年金的参保企业总户数从5.47万户增长至14.17万户,积累基金从不到5000亿元增长至近3.2万亿元,领取人数超300万人,累计领取了超5000亿元的年金待遇。华夏基金总经理李一梅认为,经过20年逐步完善,中国企业年金制度已成为我国多层次、多支柱养老保险体系的重要组成部分,为增进退休人员养老福祉、丰富资本市场长期资金来源,发挥着积极重要的作用。

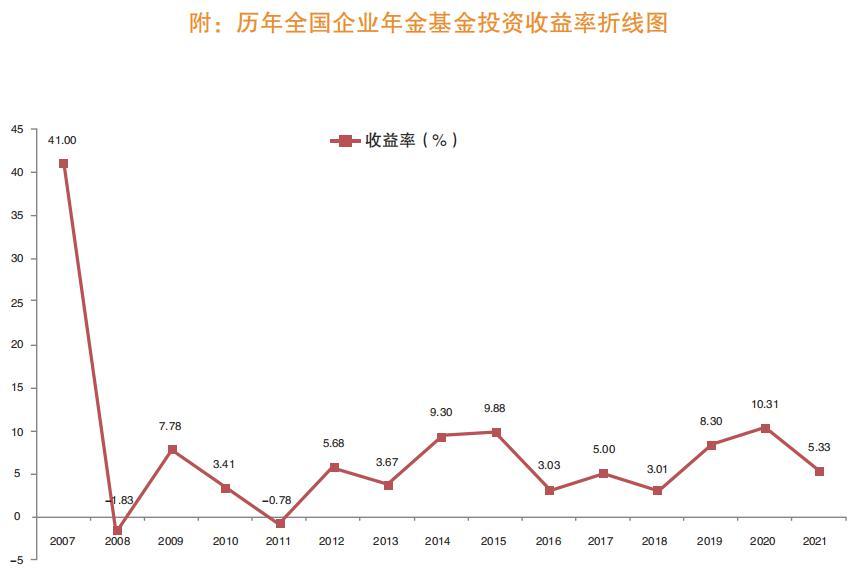

谈及未来发展时,中国社科院世界社保研究中心主任郑秉文指出,企业年金的前身是“企业补充养老保险”,从1991年落地之时就带有深刻的“体制基因”,在随后30多年的制度演进中始终带有明显的体制烙印,这是企业年金覆盖率难有突破的根本原因。同时,华夏基金投研负责人也说道,当前资本市场进入新常态发展阶段,行业收益率逐年走低,年金投资管理挑战加大。新“国九条”提出建立培育长期投资市场生态,构建支持“长钱长投”的政策体系,将为年金高质量发展构建良好生态。

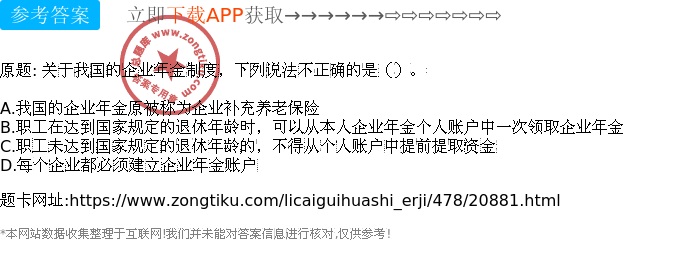

郑秉文建议,在新的发展阶段,企业年金应最大限度淡化“体制”因素,如取消建立企业年金的三个门槛、取消企业缴费子账户和企业账户、取消企业缴费归属期和归属额限制、提高支取灵活性、引入“准自动加入”机制、有序逐渐放开个人投资选择权、建立“合格默认投资工具”机制、平行引入TEE型税优政策等,提高企业和职工建立企业年金的主动性和积极性。

企业年金两个托管账户有何区别

要弄清这两个账户之间的区别,首先要明确资金进入哪个账户才算正式投资。 这涉及到投资管理费和投资收益率的起算时间,基金管理公司后台的基金会计人员需要据此建账并开始进行日常估值,稽核人员也需要据此建立稽核系统,劳动保障部和证监会等监管部门还需要据此统计各家投资管理人的企业年金业务开展情况,所以这一问题的明确非常重要。 只有当资金从受托财产托管账户划入投资资产托管账户时才算是正式投资的开始。 这是由受托财产托管账户与投资资产托管账户二者功能的区别决定的。 受托财产托管账户起到一个“蓄水池”的隔离和过渡作用,其用途和功能较多,因此其存款余额也会经常性地发生变化;如果把受托财产托管账户的这些功能移交给投资资产托管账户承担,委托资产管理金额将会经常性地发生变化,势必造成投资管理人穷于应付,投资收益率的评估测算进而投资管理费的计算都会复杂得多。 正是由于受托财产托管账户的存在,投资管理人面临的环境才会相对单纯,从而能够全身心地进行投资。 特别是在一个企业年金项目选择多家投资管理人的时候,这个问题就更清晰了:当资金还在受托财产托管账户中时,谁也不知道各家投资管理人当时实际管理的准确金额,此时也尚未进行实际投资;只有当受托人向托管人下达投资分配指令、托管人将受托财产托管账户中的资金划入相应投资管理人投资组合的投资资产托管账户中时,才能表明资金已经正式开始投资。 其次,要明确管理费从哪个账户支付。 受托管理费、托管费和投资管理费三项管理费应该从企业年金资产中支付,对此各方均无疑义,但是究竟是从哪个托管账户中支付,现有的政策、规章中均未明确。 笔者认为,以从受托财产托管账户中支付为宜。 这是因为,受托财产托管账户本身就应该承担与投资清算没有直接关联的各项功能;应当尽量保证投资资产托管账户中资金进出的稳定,剔除非投资因素的干扰,使投资管理人有相对单纯的环境专心处理投资工作,这也应该是追求企业年金资产保值增值的企业及职工的理性选择。 再次,要注意投资资产托管账户与证券账户、结算备付金账户的区别。 有的人分不清楚这三者的区别,甚至认为后两者都属于不同类型的投资资产托管账户。 实际上区别很明显,投资资产托管账户只是一个银行存款账户;证券账户是托管人根据受托人的授权,以企业年金基金的名义在中国证券登记结算公司上海、深圳分公司开立的,用于企业年金的交易所证券投资;结算备付金账户则是由托管人以自身的名义在中国证券登记结算有限公司上海、深圳分公司开立的,用于企业年金基金资产的资金清算与交割。

企业年金如何选择基金公司作为投资管理人

摘 要:基金公司是我国具有企业年金投资管理人资格的主力机构,如何选择基金公司作为投资管理人是企业年金面临的一个重要问题。 考虑到企业年金的风险特征及不同行业企业在经营特征和职工年龄结构上的差异,我们借鉴随机占优思想和VaR思想提出企业年金选择基金公司的新思路和方法。 我们的研究表明,从企业年金角度看,除了个别例外,已获投资管理人资格的基金公司总体上优于未获投资管理人资格的基金公司。 进一步,我们以电力、热力的生产和供应业为例,结合企业年金特点分析,发现养老支付和情形设定对基金公司的选择有很大影响。 这为企业年金在选择基金公司作为投资管理人以及基金公司作为投资管理人的资格管理制度建设提供了参考。

管理人应当履行哪些职责

基金管理人应当履行下列职责: 1、依法募集基金,办理或者委托经中国证监会认定的其他机构代为办理基 金份额的发售、申购、赎回和登记事宜; 2、办理基金备案手续; 3、对所管理的不同基金财产分别管理、分别记账,进行证券投资; 4、按照基金合同的约定确定基金收益分配方案,及时向基金份额持有人分 配收益; 5、进行基金会计核算并编制基金财务会计报告; 6、编制基金季度、半年度和年度报告; 7、计算并公告基金资产净值,确定基金份额申购、赎回价格; 8、办理与基金财产管理业务活动有关的信息披露事项; 9、召集基金份额持有人大会; 10、保存基金财产管理业务活动的记录、账册、报表和其他相关资料; 11、以基金管理人名义,代表基金份额持有人利益行使诉讼权利或者实施其 他法律行为; 12、中国证监会规定的其他职责。