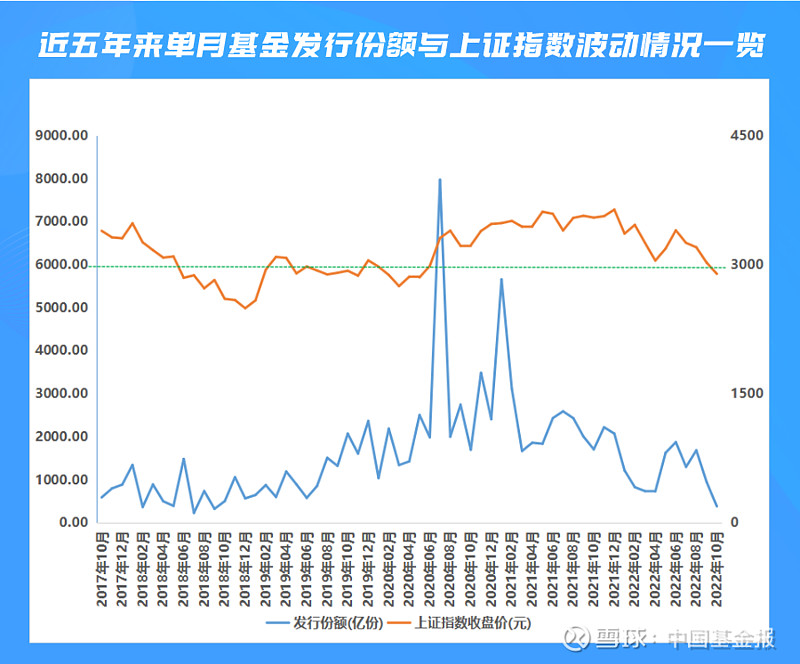

今年前5个月,基金发行回暖,共有506只基金成立,发行份额4868.11亿份,同比增长14.81%。

今年前5个月新成立的基金中,债券型基金“挑大梁”,占比近八成。

今年前5个月新成立的基金中,债券型基金“挑大梁”,占比近八成。

从单个月份来看,相较而言,1月和2月的发行市场比较冷清。3月份,基金发行大幅回暖,募集规模达1509.63亿份。

随着市场的震荡,投资者避险情绪释放,新基金募集难度加大,前5个月还有90只基金(A/C份额分开计算)延长了募集期,并有3只基金募集失败。

基金发行回暖

东方财富Choice数据显示,以基金成立日口径统计,今年前5个月共有506只基金成立,发行份额4868.11亿份,平均发行份额9.62亿份。

相较于去年前5个月4239.99亿元的发行份额,今年同期发行份额同比增长14.81%。

具体来看,前5个月新成立的基金中,债券型基金挑大梁,占比78.96%;股票型基金和混合型基金分别占比11.63%、7.09%。

从单个基金募集情况来看,稳健型基金比较受欢迎。其中,安信长鑫增强债券、泰康稳健双利债券募集规模最高,发行份额达到80亿份。

此外,兴证全球中债0-3年政策性金融债、国投瑞银启源利率债、富国瑞夏纯债等多只债券型基金募集规模超过79亿份。

从单个月份来看,相较而言,1月和2月的发行市场比较冷清。1月新成立基金95只,发行份额569.45亿份。

如果说1月基金发行相较来说并不火热,2月的基金发行情况可用降至冰点来形容。2月共有60只基金成立,发行份额360.97亿份。

3月份,基金发行开始大幅回暖,达1509.63亿份。随后的4月和5月发行份额呈现逐月递减的态势,分别为1417.55亿份、1010.52亿份。

从募集的基金类型来看,从2月份开始,年内新成立的债券型基金占比逐月递增。

总体而言,新基金募集难度加大。东方财富Choice数据显示,前5个月还有90只基金(A/C份额分开计算)延长了募集期。

其中,万家中证软件服务ETF、长盛利鑫90天持有纯债、建信研究精选混合原计划认购截止日均为5月31日,均无奈将认购截止日延长到6月。

此外,投资者避险情绪释放,前5个月还有嘉实领航聚鑫稳健配置6个月持有(FOF)、农银MSCI中国A股气候变化指数、光大保德信先进材料混合3只基金募集失败。

寻找结构性机会

今年前5个月,市场震荡,投资者避险情绪释放,债基成为新发基金“主力军”。步入6月,市场又将如何演绎?

展望6月,华安证券认为市场有望在震荡中逐步上行。一方面,5月宏观高频数据指向经济动能环比小幅改善,外需带动生产端维持较高景气,消费和通胀温和复苏,地产销售降幅收窄。另一方面,政治局会议后政策加速落地,基建实物工作量和地产调控政策优化两个切入点推动改善有效需求不足的问题。此外,临近三中全会,市场对重点领域改革预期增强,风险偏好有望缓慢提升。而掣肘A股上行幅度和速度的因素在于,在已知宏观政策力度下,经济修复的斜率预期并未显著改善。因此,市场预计将在震荡中逐步上行。

“各地放松购房限制之后,目前投资者对改善效果信心不足,近期二手房成交及带看量在回暖,但仍需要一段时间观察其持续性。如果下半年地产销售数据未见改善,后续的政策发力可能也难以增强市场预期,资金加速转向红利或主题板块,即重回年初的哑铃策略。”摩根士丹利基金指出。

摩根士丹利基金进一步指出,在经济改善尚不明显、政策预期回落等背景下,投资者更多以交易思维进行操作,表现为行业轮动较快,以结构性行情为主。未来有几个方向值得重视:一是本身基本面稳定、现金流充裕,且可预见的周期内有望保持一定增长的品种;二是高端制造中,资本开支已经下降、产能已经出清的细分领域;三是地产链,一旦销售有企稳迹象,市场信心有望得到极大提升;四是国企改革,在提高上市公司质量的背景下,国企有望在改善公司治理、提升经营效率方面做出表率。

点亮“在看”,你最好看!(*╯3╰)

国债收益率和债券基金的关系

关于国债收益率和债券基金的关系的话题最近受到很多读者的关注,小编根据自己多年的经验分享给大家一些相关的知识,如果有不同的看法欢迎大家评论区讨论。

在投资领域,许多人选择债券基金作为他们的投资工具之一。债券基金是一种通过投资债券来获得固定收益的投资工具。债券基金的收益率与国债收益率有着紧密的联系。下面将详细介绍。

国债收益率对债券基金的影响国债收益率是债券市场的重要指标之一。债券基金的收益率通常与国债收益率密切相关。当国债收益率上涨时,债券基金的收益率也会上涨。这是因为债券基金所投资的债券的利率是固定的,当市场上的利率上涨时,新发行的债券的利率也会上涨,从而使得债券基金所持有的债券的市场价值下降,但是债券基金所投资的债券的利率不变,因此其收益率相对上升。

相反,当国债收益率下降时,债券基金的收益率也会下降。这是因为当市场上的利率下降时,新发行的债券的利率也会下降,从而使得债券基金所持有的债券的市场价值上升,但是债券基金所投资的债券的利率不变,因此其收益率相对下降。

国债收益率对债券基金的风险国债收益率对债券基金的影响不仅仅体现在收益率上,还体现在债券基金的风险上。当国债收益率上涨时,债券基金的风险也会上升。这是因为当市场上的利率上涨时,新发行的债券的利率也会上涨,从而使得债券基金所持有的债券的市场价值下降,从而增加了债券基金的风险。

相反,当国债收益率下降时,债券基金的风险也会下降。这是因为当市场上的利率下降时,新发行的债券的利率也会下降,从而使得债券基金所持有的债券的市场价值上升,从而降低了债券基金的风险。

结论密不可分,国债收益率的上涨和下降对债券基金的收益率和风险都有着直接的影响。在投资债券基金时,需要密切关注国债收益率的变化,以此来判断债券基金的投资价值和风险。

纯债基、一级债基和二级债基详解

;债券型基金(Bond Fund),以国债、金融债等固定预期年化预期收益类金融工具为主要投资对象的基金称为债券型基金。

债券基金主要分三类:纯债基、一级债基和二级债基。

其中,纯债基不参与股票投资;一级债基可打新股;二级债基除打新外还可适当参与二级市场交易。不过由于证监会已叫停了债基打新,一级债其实等同于纯债基。从风险上来说,纯债基最低,二级债基最高。

纯债基金

纯债基金是专门投资债券的基金。而债券有企业发行的,也有国家发行的,它们都有一个特点:就是有一定的期限,到期就会返本还息,利息比银行存款的利息高。因此购买纯债基金的风险不是很大,它最大的风险是跟不上通货膨胀的速度。

市场上常见的纯债基金:中短债有易基月月预期年化预期收益、泰信中短债、嘉实超短债、友邦短债、博时稳定价值、诺安中短债基金和南方多利中短债基金;华夏债券也是纯债券基金品种。

一级债基

一级债基是指本投资于固定预期年化预期收益类金融工具,包括国内依法公开发行、上市的国债、金融债、企业(公司)债(包括可转债)、回购,以及中国证监会允许基金投资的其它固定预期年化预期收益类金融工具的开放式基金。

二级债基

二级债基是一种债券型基金。投资标的 :除固定预期年化预期收益类金融工具以外,适当参与二级市场股票买卖,也参与一级市场新股投资 。可以参照基金合同判断该基金是否为二级债基。其预期风险与预期年化预期收益高于一级债基。总体上属于证券投资基金中的低风险品种。

一级债基和纯债区别

如何判断债券基金是一级债基还是二级债基?

下面三思君就用具体例子带大家走一遍。

首先给大家推荐一个网站:巨潮资讯。这个网站,是中国证券监督管理委员会指定的上市公司信息披露网站。所以不管是股票、债券或基金的信息,在这个“巨潮资讯”网站上,都是可以找到的。

打开网站后,输入要想查看的基金代码或名称。这里三思君就以嘉实超短债债券基金()为例。

然后点击“公告搜索”

2进入到“最新公告”的页面后,我们可以看到所有类型的公告。这里点击“说明书更新”,以最新的说明书为准。

3整个招募说明书很长,足足有115页。三思君在这里就直奔主题,选择第十一章的“基金的投资”。

4这里我们就可以看到这只基金的投资范围。

明白了吧,这只基金只投资像国债、金融债、企业债等固定收益类的品种。所以嘉实超短债债券基金()是纯债型的基金。

再举几个例子。

富国天利增长债券基金():

由上图可知,这只基金是主要投资固定收益类的金融工具,可参与新股申购。所以富国天利增长债券基金()就是一只一级债基。

工银瑞信双利债券A():

由上图可知,尽管这只基金投资固定收益类的资产比例不低于80%,但是它可参与新股申购、二级市场的股票投资。所以工银瑞信双利债券A()就是一只二级债基。

看到这里,相信大家都会判断,什么是纯债基、一级债基、二级债基了

什么是纯债基金、一级债基和二级债基,怎么区分?

投资范围的不同,纯债只投资债券,不参与新股申购,也不投资股票;一级债基主要投资债券,但可参与新股申购。

债券基金分为三种:纯债、一级债基、二级债基,投资者在购买时需要看清。

纯债基金是专门投资债券的基金,而债券有企业发行的,也有国家发行的,它们都有一个特点:就是有一定的期限,到期就会返本还息,利息比银行存款的利息高。因此购买纯债基金的风险不是很大,它最大的风险是跟不上通货澎涨的速度。

一级债基是指投资股票一级市场的非纯债型债券基金,即一般的打新股基金。通俗地讲,也就是以投资债券为主,不参与二级市场炒股的债券型基金。可以参照基金合同判断该基金是否为一级债基。该类债基风险高于纯债基,低于二级债基;预期年化预期收益预计高于纯债基,低于二级债基。

二级债基是一种债券型基金,除固定预期年化预期收益类金融工具以外,适当参与二级市场股票买卖,也参与一级市场新股投资 。可以参照基金合同判断该基金是否为二级债基。

债券基金和货币基金的区别:

一、投资对象不同。债券基金主要投资债券,部分还可投资股票;货币基金主要投资国库券、大额银行可转让存单、商业票据、公司债券等货币市场短期有价证券。

二、风险收益不同。债券基金的风险比货币基金高,预期收益也高;货币基金几乎没有风险,因此收益也低。

三、购买费用不同。债券基金除少部分没有认/申购费和赎回费外,一般有认/申购费及赎回费;货币基金无认/申购费及赎回费。

四、到帐时间不同。短债型基金赎回的到帐时间和货币基金相同,普通债券基金赎回,资金到帐时间为T+5个工作日;货币基金赎回,资金到帐时间为T+2个工作日。 债券基金比货币基金的收益高,但风险也比较高。

如何判断债基是纯债基还是一级债基或者二级债基?

纯债务基础不参与股票投资;主要债务基础可以发行新股;除新股外,二级债务基础还可以参与二级市场交易。就风险而言,纯债务基础最低,次级债务基础最高。

区分:

债券基金和货币基金的区别: 1、投资对象不同。债券基金主要投资债券,部分还可投资股票;货币基金主要投资国库券、大额银行可转让存单、商业票据、公司债券等货币市场短期有价证券。 2、风险收益不同。债券基金的风险比货币基金高,预期收益也高;货币基金几乎没有风险,因此收益也低。 3、购买费用不同。债券基金除少部分没有认/申购费和赎回费外,一般有认/申购费及赎回费;货币基金无认/申购费及赎回费。 4、到帐时间不同。短债型基金赎回的到帐时间和货币基金相同,普通债券基金赎回,资金到帐时间为T+5个工作日;货币基金赎回,资金到帐时间为T+2个工作日。 债券基金比货币基金的收益高,但风险也比较高。

一级债务基础指投资于一级股票市场的非纯债券基金,即普通IPO基金。用外行的话说,它是一种债券基金,主要投资于债券,不参与二级市场。您可以参考基金合同来确定基金是否为主要债务基础。 这类债务基础的风险高于纯债务基础,低于次级债务基础;预计收入将高于纯债务基础,低于二级债务基础。

二级债务基数这是一个债券基金。

投资对象:除固定收益金融工具外,适当参与二级市场的股票交易,以及一级市场的新股投资。您可以参考基金合同来确定基金是否为次级债务基础。

资产配置:高收益债券组合、新股、精选股票增加收益

产品特点:纯债+新股+精选个股

风险特征:低至中等风险 其预期风险和回报高于一级债务基础。一般来说,它属于证券投资基金的低风险品种。

债券基金是一种以国债和金融债券等具有固定预期年化收益的金融工具为主要投资对象的基金,称为债券基金。 目前,债券基金主要有三种类型:纯债务基金、一级债务基金和二级债务基金。

根据债券基金的持仓情况来看它是否是一级债券、二级债券或者丝毫纯债券。一般来说纯债券指的是这只债券基金所持有的全部都是债券,债券的特点都是安全,风险较低。而一级债券的话,是可以进行少量的新股申购。不管是纯债券,还是一级、二级债券大部分购买的都是债券,只能去用少量的资金购买其他的产品。而一级债券近年来也发生了改变,不准再进行买入新股申购。也就是说,现在的一级债券实质上就是等同于纯债券,都是以债券为主的基金。而二级债券指的是把一部分的资金拿去购买股票,这样来做的话通常来说风险就会变得更高一些。做债券投资的人本身是不喜欢高风险的,因此才会选择到债券基金。

通过对债券基金的持仓情况就能知道它是什么样的债券,含有一部分股票的话,就是属于二级债券。如果说都是债券的话,那么就是纯债券,也就是一级债券。债券基金同样也是属于基金范围中的一种,只是相对于股票型基金来说,债券基金的风险类型是低风险。而股票型基金的类型属于中高风险,这两种基金在风险的大小上差距是很大的。当然在收益上的差距同样很大,纯债券基金的年化收益并不高,但是可以保本。而股票基金的年化收益高,只是不能保本。纯债券基金和货币基金是有点像的,只是收益率会比货币基金更高一些。

所以需要根据债券基金的持仓情况来判断它是哪一种债券类型。点到这只债券的详情页中,或者直接搜代号,可以直接看到这只债券的持仓情况,再根据不同债券的区别来区分债券具体是属于哪种类型的。

债基为什么会突然大幅下跌

债券基金通常被认为是相对稳健的投资选择,然而债券基金在市场中也可能出现突然的大幅下跌,那么债基为什么会突然大幅下跌呢?

债基为什么会突然大幅下跌?

债基的价格波动相对较小,相对于股票等风险资产,债基的风险相对较低。但是,投资者在选择债基时仍然需要注意市场环境和基金的投资策略,以便更好地管理风险,债基突然大幅下跌的原因可能有以下几个:

1.市场利率上升

债基的价格与市场利率呈反向关系,当市场利率上升时,债基的价格就会下跌。这是因为债基的收益是由债券的利息所决定的,当市场利率上升时,新发行的债券的利率也会上升,从而使现有债券的利息相对变得不那么有吸引力,导致债基价格下跌。

2.债券违约风险

债基投资的是债券,如果其中的某个债券违约或出现违约风险,会导致债基的净值下跌。特别是在经济衰退或金融危机等特殊时期,债券违约的风险会增加,从而导致债基价格下跌。

3.市场情绪变化

债基价格也受到市场情绪的影响。当投资者对经济前景或金融市场的不确定性增加时,他们可能会转向更安全的资产,如现金或黄金,而减少对债基的投资,导致债基价格下跌。

4.流动性问题

债基的流动性可能受到限制,特别是在市场波动较大时。当投资者纷纷赎回债基份额时,基金管理公司可能需要卖出债券来满足赎回需求,这可能导致债基价格下跌。

债基突然大幅度下跌可能有多种原因,首先,宏观经济因素可能对债基造成影响,例如经济衰退、通胀预期上升或利率上升等。这些因素可能导致市场对债券的需求下降,从而引发债基价格的下跌。其次,市场情绪也可能对债基产生影响。当投资者情绪悲观时,他们可能会转向风险资产,而减少对债基的需求,从而导致债基价格下跌。此外,特定债券发行人的信用风险也可能对债基造成影响。