每经记者:黄小聪每经编辑:赵云

今日,人社部社会保险基金监管局披露了2024年一季度全国企业年金基金业务数据,记者注意到,截至一季度末,全国企业年金基金的投资资产净值约为3.25万亿元,一季度的投资收益为294.35亿元,加权平均收益率为0.96%。

此外,截至一季度末,养老金产品资产净值约为2.27万亿元,一季度投资收益率为0.83%。

固定收益类组合资产达2726.79亿元

除了前述成绩,数据显示,截至今年一季度末,全国企业年金基金共建立组合5677个。

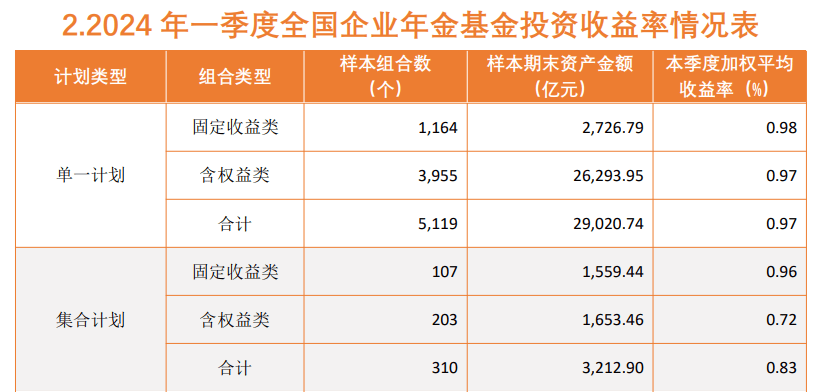

进一步区分组合类型来看,在单一计划组合中,固定收益类组合的资产金额为2726.79亿元,一季度加权平均收益率为0.98%,含权益类组合的资产金额约为2.63万亿元,一季度加权平均收益率为0.97%。

在集合计划组合中,固定收益类组合的资产金额为1559.44亿元,一季度加权平均收益率为0.96%,含权益类组合的资产金额约为1653.46亿元,一季度加权平均收益率为0.72%。

3家基金公司管理规模超2000亿元

再从各家基金公司的管理情况来看,截至今年一季度末,共有3家基金公司管理的组合资产金额超过2000亿元,分别为2628亿元的易方达基金、2439亿元的工银瑞信基金、2139亿元的南方基金。

其中易方达基金、南方基金在过去一年的管理规模增长非常明显,截至去年一季度末时,易方达基金、南方基金的组合资产规模分别为2259亿元和1615亿元,相当于一年时间,分别增加了369亿元和524亿元。

另外,管理组合资产超过500亿元的基金公司还有华夏基金、富国基金、嘉实基金、招商基金、海富通基金、国泰基金、博时基金。

其中国泰基金管理的规模增长也很明显,截至去年一季度末时,国泰基金管理规模约为365亿元,而今年一季度末约为638亿元。

值得注意的是,华夏基金、银华基金管理的规模出现下滑,截至去年一季度末时,华夏基金、银华基金的管理规模约为1450亿元和99亿元,而截至今年一季度末,这两家管理的组合规模约为1244亿元和88亿元。

此外,在管理组合的加权平均收益率方面,单一计划组合中,固定收益组合表现最好的是易方达基金,含权益类组合表现最好的是工银瑞信基金;集合计划组合中,固定收益组合和含权益类组合表现最好的都是工银瑞信基金。

养老金产品一季度投资收益率为0.83%

与企业年金数据一起披露的还有养老金产品的数据,记者注意到,截至今年一季度末,581个实际运作的养老金产品,累计资产净值约为2.27万亿元,一季度的投资收益率为0.83%,如果看成立以来的累计投资收益率,则是达到28.16%。

分产品来看,在权益类资产中,普通股票型产品的期末资产净值为1075.92亿元,一季度投资收益率为-1.18%,股票专项型产品一季度投资收益率为-2.26%。

值得注意的是,成立以来累计投资收益率为-42.50%的港股股票型产品,一季度实现了1.75%的正收益。

此外,在固定收益类资产方面,一季度混合型产品的投资收益率为0.79%,而涵盖了普通、存款、债券等类别的固定收益型产品,一季度收益率为1.02%。

每日经济新闻

这些固收产品表现亮眼!企业年金最新季度业绩报告出炉

11月30日,人社部披露了发布2022年三季度全国企业年金基金业务、养老金产品业务数据摘要。

2022年三季度,全国企业年金实际运作资产金额达2.77万亿元,三季度投资收益为-316.79亿元,加权平均收益率为-1.14%。

另外,截至三季度末,已备案的养老金产品有649个,期末资产净值达2.18万亿元,三季度投资收益率为-0.38%,自成立以来累计投资收益率为26.91%。

值得一提的是,三季度近7成股票型养老金产品(含普通股票型和港股股票型)三季度收益跌幅超过10%,最高甚至超过20%,但也有不少采用量化对冲、绝对收益等策略的产品回撤控制较好,有的甚至逆市取得正收益。

可以看出,在震荡下行行情中,即使是企业年金和养老金产品,权益投资要取得正收益也并非易事。对于权益类产品而言,不同时点入场对产品收益影响巨大。

投资收益-316.79亿元

三季度企业年金加权平均收益率-1.14%

根据全国企业年金基金业务数据摘要显示,2022年三季度实际运作的资产金额达2.77万亿元,建立的组合数为5360个,三季度投资收益为-316.79亿元,加权平均收益率为-1.14%,今年以来加权平均收益率为-1.83%。

具体到组合收益方面,其中,固定收益类组合三季度加权平均收益率为0.75%,含权益类组合三季度加权平均收益率为-1.40%。

在单一计划中,1109个固定收益类组合三季度加权平均收益率为0.83%,3725个含权益类组合的加权平均收益率为-1.40%;在集合计划中,95个固定收益类组合的加权平均收益率为0.60%,170个含权益类组合的加权平均收益率为-1.41%。

从收益率情况来看,在三季度的震荡下行行情中,权益类组合的平均收益率明显低于固定收益类组合,固定收益组合中所有计划类型平均收益率均为正,整体也实现了正收益。

具体到企业年金基金管理机构方面,截至三季度末,有4家公募基金公司的管理规模超过了千亿,分别为工银瑞信、易方达基金、华夏基金和南方基金,组合资产规模分别约为2100.49亿元、1947.63亿元、1439.54亿元和1376.45亿元,其中易方达较去年底的1563.86亿元增加近四百亿元。

另外,管理规模超过500亿元的基金公司还有海富通基金、嘉实基金、招商基金、富国基金和博时基金,除了招商基金,上述几家公司管理规模都超过600亿元,富国基金甚至还超过了800亿元。

而在券商、保险等管理机构中,还有中信证券、平安养老保险、太平养老保险、泰康资产、长江养老保险、中国人寿养老保险管理规模也超过1000亿元,泰康资产和中国人寿养老保险更是分别高达4665.96亿元和3464.18亿元。

养老金产品成立以来投资收益率26.91%

大部分养老金权益组合三季度收益为负

与企业年金同时披露的还有养老金的投资数据。养老金产品业务数据摘要显示,截至今年三季度末,已备案的养老金产品有649个,实际运作的数量为598个,期末资产净值达2.18万亿元,其中实际运作权益类产品196个、固定收益类产品368个、货币型产品34个。

截至三季度末,养老金产品成立以来投资收益率达26.91%,三季度投资收益率为-0.38%。

其中,权益类产品成立以来累计投资收益率达51.47%,三季度投资收益率为-10.79%。

分类别来看,在权益类资产中,普通股票型产品备案数量为176个,实际运作172个,期末资产净值1092.47亿元,这部分组合三季度的投资收益率为-11.18%,相比较而言,除了股权型取得1.10%的正收益,股票专项型和港股股票型三季度也均取得负收益,其中港股股票型三季度收益率为-16.82%。

固定收益类产品成立以来累计投资收益率达24.84%,三季度投资收益率为0.30%。分类别来看,混合型产品三季度同样取得了负收益,138个实际运作的产品投资收益率为-1.58%,而其它固定收益型产品中,普通、存款、债券、信托产品、债权投资计划均取得正收益,只有债券基金取得正收益。值得一提的是,在债券基金中,唯一一个运作的产品成立以来累计收益率为5.42%,三季度收益率为-1.28%。

此外,货币型产品成立以来累计投资收益率达25.73%,三季度投资收益率为0.58%。

部分股票型养老金产品一枝独秀

量化对冲或绝对收益策略占优

在各家机构管理的权益类产品中,近7成股票型养老金产品(含普通股票型和港股股票型)三季度收益跌幅超过10%,最高甚至超过20%,但也有不少采用量化对冲、绝对收益等策略的产品回撤控制较好,有的甚至逆市取得正收益。

具体来看,在172只普通股票型和12只港股股票型养老金产品中,泰康资产研究精选股票型养老金产品、中信证券信养天悦港股股票型养老金产品一枝独秀,三季度分别取得5.42%和3.36%的正收益;华泰量化绝对收益股票型养老金产品期间收益跌幅仅0.27%,华泰优享分红回报股票型养老金产品跌幅为0.53%,此外,华泰多策略绝对收益股票型养老金产品、富国富享股票型养老金产品、富国富盛量化对冲股票型养老金产品、富国富盛2号量化对冲股票型养老金产品、富国富强股票型养老金产品、华泰优选三号股票型养老金产品等期间跌幅均不足2%,另有泰康资产核心成长股票型养老金产品、易方达泰和增长股票型养老金产品、博时量化对冲股票型养老金产品、海富通套期保值股票型养老金产品、富国富增股票型养老金产品、博时成长价值股票型养老金产品等跌幅不足5%。

上述回撤控制较好的产品中,泰康资产、华泰、富国、博时等机构有多只在列,其中多采用绝对收益、量化对冲、套期保值及红利等策略。

不过,受三季度A股和港股市场震荡调整拖累,近7成股票型养老金产品期间净值跌幅超过了10%,有的甚至超过20%。比如,工银瑞信信鸿港股股票型养老金产品三季度下跌23.19%,海富通价值精选股票型养老金产品跌幅也超过20%,另有海富通价值成长、新华养老通海稳进2号股票型养老金产品、招商康富股票型养老金产品等期间跌幅也超过18%。

不过,从成立以来的数据来看,大多产品成立以来投资收益为正,比如2016年10月成立的平安股票优选1号股票型养老金产品、2017年4月成立的平安股票优选3号股票型养老金产品、2017年1月成立的华夏基金华益3号股票型养老金产品、2019年1月成立的嘉实基业长期股票型养老金产品、2018年1月成立的泰康资产丰利给股票型养老金产品、2018年12月成立的南方基金乐颐股票型养老金产品,以及2017年4月成立的中信证券信养天和等一批绩优产品自成立以来累计收益均超100%,但也有不少2020年-2021年期间成立的股票型养老金产品成立以来收益为负,尤其是2021年成立的港股股票型养老金产品成立以来收益悉数告负,其中,个别港股股票型养老金产品自成立以来亏损幅度甚至出现腰斩。

从上述数据可以看出,在震荡下行行情中,即使是企业年金和养老金产品,权益投资要取得正收益也并不非易事。对于权益类产品而言,不同时点入场对产品收益影响巨大。

首次突破2.7万亿元连续10年保持正收益泰康养老升至第四

近日,企业年金基金2022年上半年业绩出炉。数据显示,企业年金基金规模首次超过2.7万亿元,上半年增加约1200亿元。

相较近几年普遍两位数甚至是20%以上的增速,今年上半年企业年金基金的增长有所放缓,背后既受新增年金资金下降的影响,也受投资收益变化的影响。在激烈的市场竞争下,企业年金受托业务和投资业务中的头部机构也出现了明显的排名变动。

首次突破2.7万亿元

连续10年保持正收益

据人社部发布的二季度企业年金基金数据,截至上半年末,企业年金基金规模首次突破2.7万亿元,达到2.76万亿元,较年初增长4.4%;实际运作资产2.73万亿元,较年初增长4.75%,增长规模约1200亿元。

数据还显示,共计12.33万家企业建立了企业年金,参加职工增至2954万人,建立年金组合数突破5000个,达到5297个。

上半年,在资本市场波动较大的情况下,企业年金投资收益承受一定压力,投资收益为-160亿元。不过,二季度已明显好于一季度,二季度投资收益为566.45亿元;上半年加权平均收益率为-0.69%,二季度收益率达2.13%。

拉长时间维度来看,企业年金基金的投资收益率近年持续稳定,市场化委托投资对企业年金基金的保值增值起到了重要作用,为年金基金贡献了可观收益。自2007年以来,企业年金年平均收益率达到7.17%;特别是自2012年以来,无论权益市场行情如何,企业年金基金连续10年都保持了正收益。

截至二季度末,企业年金基金单一计划资产金额为2.42万亿元,占据基金的绝大部分资产。单一计划上半年加权平均收益率为-0.75%,其中固收类组合收益率为1.68%,含权益类组合收益率为-0.99%。

另外,集合计划二季度末规模为2514亿元,上半年加权平均收益率为-0.11%;其中固收类组合收益率1.09%,含权益类组合收益率-1.03%。

受托市场:

泰康养老升至第四

在企业年金的受托管理、账户管理、托管以及投资管理四大业务中,受托管理被视为重要业务之一。多年来,具有企业年金基金法人受托资格的机构有13家,去年随着人社部对华宝信托不予延续企业年金受托资格,受托管理机构减少至12家,包括6家保险机构、4家银行、1家养老金公司、1家信托公司。

受托管理业务的头部机构中,上半年国寿养老受托管理规模增长333亿元,二季度末增至5793亿元,在受托市场保持第一;平安养老同期增加92亿元,增至4168亿元,排名稳定在第二位;工商银行增长147亿元,受托规模增至2200亿元,在受托市场保持排名第三;泰康养老的受托管理规模则增加149亿元,增至1530亿元,受托规模排名提升1个位次至第四位。

从上半年情况看,受托规模位居前四的机构,增加规模都超过或接近百亿元,体现出一定的马太效应。

投管业务:

国寿养老新晋次席

从企业年金投资管理人的情况看,上半年投资管理规模出现了增减分化。

其中,国寿养老保险、易方达基金、泰康资产、南方基金、工银瑞信基金、人保养老保险、华泰资产等7家机构的投资管理规模,均较年初增加超过百亿元。

上半年,国寿养老投管规模增加321亿元,增至3355亿元,增长金额最大,增幅达10.6%。在企业年金投管人中,国寿养老的投管规模排名提升了一位,从市场第三位升至第二位,管理份额约12.5%,较年初增加0.7个百分点。

泰康资产、易方达基金的企业年金投管规模也有了较为明显的增长。上半年,泰康资产投管规模增加248亿元,增至4603亿元,市场排名保持在第一位;易方达基金的投管规模则增加258亿元,增至1822亿元,排名稳定在第五位。

投管规模超过千亿元的管理人仍为10家,除了“三甲”泰康资产、国寿养老、平安养老,还包括工银瑞信基金、易方达基金、华夏基金、南方基金、太平养老保险、中信证券、长江养老保险。其中,排在第四位的工银瑞信基金,投资管理规模首次突破2000亿元。

在上半年的企业年金投管市场中,多家机构排位出现了变化,显示行业竞争较为激烈。比如,在排名前十的机构中,国寿养老从第三升至第二,华夏基金从第七升至第六,南方基金从第八升至第七。

投资收益:

华泰资产表现最亮眼

从投管人上半年的投资业绩看,固收组合普遍为正收益,含权益类资产的组合则普遍为负收益,但也有表现稳健优异者。

其中,华泰资产表现亮眼,在单一计划和集合计划的固收组合与含权益组合中均取得了正收益,成为唯一一家各类别年金计划中实现正收益的投资管理人。华泰资产管理的单一计划含权益组合加权平均收益率为0.55%,是同类组合中唯一录得正收益的机构。

另外,有12家机构管理的单一计划含权益组合虽然在上半年出现负收益,但幅度低于1%,其中表现较好的有平安养老(-0.08%)、建信养老金(-0.18%)等。

在管理集合计划含权益组合中,有3家机构取得正收益,包括华泰资产、平安养老、国泰基金,上半年加权平均收益率分别为0.85%、0.33%、0.03%。

从单一计划的固收组合业绩看,长江养老、海富通基金、招商基金、建信养老金等机构,上半年收益率均达到2%以上,处于领先位置。此外,华泰资产、国泰基金、平安养老等平均投资收益率也较高。

如果想了解更多实时财经要闻,欢迎关注我们。

工商银行企业年金收益率

企业年金比例

企业年金比例是指企业按照一定比例向职工提供福利,以支付职工的年金金额。企业年金比例一般由政府机构制定,各国政府机构制定的企业年金比例也不尽相同。

二、企业年金比例的制定

企业年金比例的制定通常由政府机构负责,政府机构会根据的经济发展情况,以及企业自身的经济实力等因素,制定出一定的企业年金比例。在制定企业年金比例时,政府机构会考虑到企业的经济实力,以及企业提供的福利对职工的影响等因素,以确保企业能够按照规定提供合理的福利,而不会对企业的经济实力造成过大的影响。

三、企业年金比例的优势

企业年金比例的优势在于能够有效的激励职工,使职工能够按照企业的要求工作,以提高企业的生产效率。另外,企业年金比例还能够有效的保护职工的权益,使职工能够享受到更多的福利,从而提高职工的收入水平。

四、企业年金比例的不足

企业年金比例的不足在于它可能会对企业的经济实力造成负面影响,因为企业必须按照规定比例提供福利,而这可能会对企业的经济实力造成负面影响。另外,企业年金比例也可能导致职工对企业的福利滥用,从而对企业造成不利影响。

总之,企业年金比例是政府机构制定的,其目的在于保护职工的权益,激励职工工作,以及保护企业的经济实力。但是,企业年金比例也可能会对企业的经济实力造成负面影响,以及导致职工对企业的福利滥用。因此,企业在制定企业年金比例时,应该根据具体情况,合理安排企业年金比例,以确保企业能够按照规定提供合理的福利,而不会对企业的经济实力造成过大的影响。

什么是企业年金基金收入

企业年金基金收入是企业年金基金在投资营运中,所形成的经济利益的流入。其中,企业年金基金是根据依法制定的企业年金计划筹集的资金及其投资运营收益形成的企业补充养老保险基金。

企业年金基金收入能够带来企业年金基金资产的增加,也可能使企业年金基金负债减少,或二者兼而有之。企业年金基金应每日或每周计算、确认基金收入,并进行账务处理。

企业年金基金收入,由存款利息收入、买入返售证券收入、公允价值变动收益、投资处置收益、风险准备金补亏等其他收入项目构成。

企业年金基金收入的构成包括

企业年金基金收入由以下项目构成:

1、存款利息收入,按本金和适用的利率确定;

2、买入返售证券收入,在融券期限内按照买入返售证券价款和协议约定的利率确定;

3、公允价值变动收益,在估值日按照当日投资公允价值与原账面价值(即上一估值日投资公允价值)的差额确定;

4、投资处置收益,在交易日按照卖出投资所取得的价款与其账面价值的差额确定;

5、风险准备金补亏等其他收入,按实际发生的金额确定。

企业年金基金收入是企业年金基金在投资营运中,所形成的经济利益的流入。它能够带来企业年金基金资产的增加,也可能使企业年金基金负债减少,或二者兼而有之。企业年金基金收入应于每日或每周计算、确认基金收入,并进行账务处理。