周二(6月11日)媒体报道称,市场普遍预计,日本央行将在周五结束的政策会议上讨论削减债券购买的问题。此外,一些投资者预计,日本央行还将为下个月加息奠定基础。

据彭博社调查,除了一位经济学家,其他所有经济学家都认为,日本央行行长植田和男(Kazuo Ueda)及其董事会成员将在为期两天的会议结束时将政策利率维持在0-0.1%的区间。

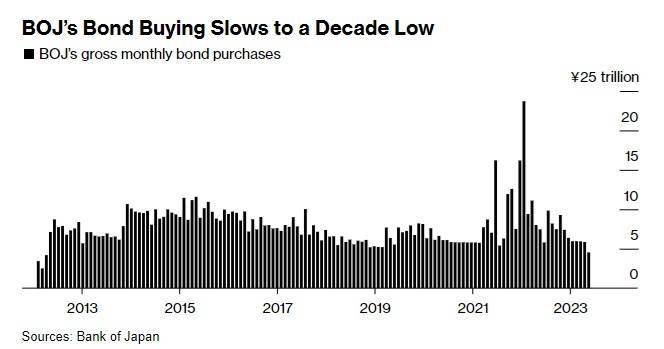

多数人预测,日本央行董事会将选择削减每月约6万亿日元的债券购买量。

知情人士本月早些时候透露,日本央行可能会考虑减少债券购买步伐的时机是否合适。

缩减购债规模将标志着日本央行在3月退出大规模刺激计划并走上政策正常化之路后,向量化紧缩迈出明确的第一步。虽然日本央行说该央行不以汇率为目标,但债券购买的转变或明确的鹰派信号也可能有助于缓解日元面临的持续压力。

在日本央行会议之前,定于周三公布的美国数据预计将显示5月份通胀环比放缓。在该数据公布数小时后,市场普遍预计美联储将维持基准利率不变,投资者关注的是,在上周的非农就业数据远超预期后,美联储主席鲍威尔(Jerome Powell)是否会发出在2024年晚些时候降息空间缩小的信号。

Totan Research首席经济学家Izuru Kato表示:“日本央行处境艰难。购买债券的规模仍然很大。如果他们对削减购债过于谨慎,可能会推低日元。与此同时,如果过于激进,债券收益率可能会大幅上升。”

这一次,植田和男的任务是取得适当的平衡,压力比以往更大。在4月份的会后新闻发布会上,植田和男的言论几乎没有传达出对日元汇率的紧迫感。在此之后,日元汇率重挫至34年来的新低,促使日本财务省实施有史以来最大规模的汇率干预。

明治安田研究(Meiji Yasuda Research)首席经济学Yuichi Kodama表示:“在上次新闻发布会加速日元下跌之后,假如植田和男不采取任何措施阻止日元加速走软,将动摇政界人士对他的信心。”

受上周美国非农就业数据影响,周一日元汇率跌至157日元兑1美元左右。

彭博社经济学家Taro Kimura称:“预计日本央行将宣布将开始减少购买日本国债。这不应该让人感到震惊——它早就表示愿意缩减资产负债表。”

日本央行可能发出7月加息的信号

除了削减购债问题之外,投资者还将聚焦加息时机。分析师指出,假如日本央行发出7月加息的信号,这可能刺激日元大幅上涨。

由于日元持续疲软,外界对日本央行在3月份17年来首次上调利率之后,在7月份再次提高政策利率的预期正在升温。观察日本央行的人士将在本周的会议上密切关注任何有关较早加息的暗示。

在接受彭博社调查的51位经济学家中,有三分之一的人预计日本央行7月份会加息,而在4月份接受调查时持这一观点的经济学家仅为19%。

根据调查,预计日本央行要等到10月份才加息的比例从41%降至三分之一。只有一位经济学家预测日本央行本周会加息。

法国巴黎银行(BNP Paribas SA)首席日本经济学家Ryutaro Kono表示:“植田和男可能会采取不排除7月份加息的立场。但如果他听起来太愿意这么做,加上减少债券购买,那可能会导致收益率飙升,所以我预计植田和男的言论将是平衡的。”

SMBC日兴证券高级利率策略师AtaruOkumura表示,如果日本央行考虑在7月加息,那么它很可能会在本周会议上给出一些暗示,因为它的重点是不要在加息过程中给金融市场造成混乱。

日本量化宽松和质化宽松是什么意思

量化宽松 quantitative ease, 央行开启资产购买计划和贷款支持计划,加强国债和资产(商业票据、公司债、ETF、J-REITs)的购买额度。 定性和定量宽松 qualitative and quantitative ease, 则大量购买长期国债、ETF和J-REITs,同时大幅扩张对商业银行的低息贷款,以此来支撑资产负债表的扩张和基础货币的投放。

货币升值对股市的影响?

利好方面:1、央行或全面降准。 国泰君安期货公司外汇研究员王洋今日就人民币贬值发表看法,资金流出配合人民币贬值,国内基础货币造血机制失效,央行全面降准箭在弦上。 2、国内通缩的风险或得到缓解。 人民币贬值降低大宗商品等进口,对于大宗商品而言总体利空,但是若下半年国际通货膨胀有提升的趋势,那么通过输入通胀的渠道,国内通缩的风险或也会得到缓解。 3、有利于经济的复苏。 人民币贬值缓解出口压力,是稳增长成本最小的方式。 1-7月出口同比为-0.8%,虽然全球贸易量缩减,但不至于导致中国出口萎缩这么大。 人民币汇率的贬值将有利于降低出口的压力,有利于经济的复苏,实体经济将在三季度逐步向好,对股市构成支撑。 4、促进居民资产流向股市。 在人民币适度贬值、国内利率趋于下降的情况下,银行储蓄及房地产投资的吸引力下降,“活过来的A股”将吸引资金从银行、楼市流向股市。 利空方面1、国内利率面临被动抬升。 人民币汇率形成机制迈进“市场化”,会导致境内外利率平价关系逐渐建立,在美欧等国利率上行的情况下,中国国内利率也面临被动抬升的风险,国内股市、债券等资产价格面临重估。 2、流动性收缩。 在美联储加息背景下,人民币贬值预期一旦形成,将导致热钱流出,国内的流动性面临收缩,不利于A股的走强。 3、冲击国内资产价格。 人民币贬值将冲击国内资产价格,从而导致金融、地产等相关权重板块走弱,拖累整体大盘。 板块个股利好板块+个股纺织、玩具:人民币贬值有利外贸出口,纺织服装、玩具鞋帽等是最大受益者,有测算显示,人民币每贬值1%,纺织服装行业销售利润率上升2%至6%。 相关个股:鲁泰A、嘉欣丝绸、孚日股份、华纺股份、七匹狼;群兴玩具、高乐股份等。 黄金股:人民币贬值导致美元升值、黄金价格上涨,利好黄金企业。 相关个股:中金黄金、山东黄金、赤峰黄金、西部黄金等。 家电企业:产品销售结汇时大都采用美元结汇,人民币贬值也相对增加了汇兑收益。 相关个股:青岛海尔、美的集团、海信电器等。 其它以出口为主的上市公司:人民币贬值将提升产品的国际竞争力,提高毛利率。 相关个股:艾比森(8成产品出品海外)、巨星科技(欧美大型手工具产品销售商在亚洲最大的供应商)等。 利空板块+个股金融、地产:人民币贬值将导致人民币资产(金融、地产占据主要部分)缩水;同时资本外流将导致资本流出楼市,并且部分房企境外融资负担较重。 相关个股:中农工建交等上市银行、招保万金等上市房企。 航空、造纸:航空、造纸等行业美元债务占比较大,人民币贬值将令其不可避免地产生汇兑损失。 相关个股:中国国航、东方航空、南方航空、海南航空等。

负利率政策的负面作用有哪些

负利率政策的负面作用大致有三:1、不利于存款创造和实体经济融资。 2、伤害商业银行的资产负债表。 3、切换了交易规则和估值体系,可能造成金融交易的额外成本。