又一起证券行业并购案例“浮出水面”。西部证券日前公告显示,公司基于自身发展需要,正在筹划以支付现金方式收购国融证券股份有限公司控股权事项,具体收购股份比例以最终签订的股份转让协议为准。今年以来,“国联+民生”“浙商+国都”等券商同业并购进展推进。业内人士认为,政策引领下,证券行业并购重组或提速,带动行业集中度提升并优化资源配置。

6月21日,西部证券发布了《关于筹划股权收购事项的提示性公告》称,公司基于自身发展需要,正在筹划以支付现金方式收购国融证券股份有限公司控股权事项,具体收购股份比例以最终签订的股份转让协议为准。上述事项不构成公司关联交易及重大资产重组,亦不会对公司正常生产经营活动产生影响。消息发布当日,西部证券收涨超6%。

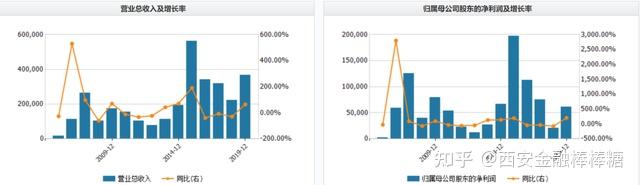

西部证券2023年年度报告显示,报告期内,公司共实现营业收入68.94亿元,同比增长29.87%;实现归属于上市公司股东的净利润11.66亿元,同比增长170.76%。2023年基本每股收益为0.26元/股,同比增长170.82%。

值得注意的是,西部证券在2023年年报中表示,当前证券行业同质化竞争依然明显。中小券商弯道超车的压力和难度不断加大,证券公司开展横向整合并购已成为打造强大金融机构的战略趋势。在业内人士看来,此次筹划收购国融证券控股权或是西部证券打造一流上市综合投资银行的重要一步。

作为投资标的的国融证券,2023年实现扭亏为盈。根据公司年报,国融证券第一大股东为北京长安投资集团有限公司,持股比例为70.61%。2023年,国融证券实现合并营业收入9.67亿元,同比增长38.42%;共实现合并净利润4185.34万元,2022年同期净利润为-2.55亿元,扭亏为盈。

不过,西部证券表示,本次交易尚处于筹划阶段,交易方案仍需进一步论证和协商,交易存在不确定性。

今年以来,监管层面多次提及并鼓励券商以并购重组的方式做优做强、提升核心竞争力,券业并购市场预期也不断升温。目前来看,多家券商并购案例正在稳步推进中。

“短期来看,证券行业会出现比较多的收购整合机会,从长期看能提高行业集中度和行业效率,这也是监管所鼓励的。”一位券商非银金融分析师表示。广发证券认为,国内外案例均表明并购是助力投行实现跨越式发展的必要抓手,通过协同优化可使并购利益最大化。近期,财政部、证监会等不断释放行业供给侧改革、培育一流投行和打造金融行业国家队的信号,有望推动行业格局演变,加速建设金融强国,形成具有国际影响力与市场引领力的投资银行。

甲公司以1800万元自非关联方购入乙公司100%有表决权的股份,取得对乙公司的控制权

处置子公司丧失控制权的情况下,合并报表中投资收益的计算;2014年1月1日合并时产生的商誉=1800-1500×100%=300万元;2015年1月1日处置长期股权投资在合并报表中确认的投资收益=200+500-(1500+125)×100%-300=575万元

资产注入到上市公司时,上市公司是不是一分也不用掏呢?只折合股票就可以吗?

也就是说你不一定非得首先取得控股权,但是你必须得保证你的提议等得到股东...收购控股权和资产剥离、资产注入要同步完成。你可以先用你的资产跟上市公司的...

Tender Offer代表什么?

要约收购(Takeover bid / Tender offer)1、什么是要约收购要约收购,又叫做买断合并,是指收购人为了取得上市公司的控股权,并且取得被收购公司几乎全部的股份(至少95%以上股份) 向所有的股票持有人发出购买该上市公司股份的收购要约,收购该上市公司的股份。 在英国被称为Takeover bid,在美国则被称为Tender offer,是指收购方通过向被收购公司的股东发出购买其所持该公司股份的书面意思表示,并按照其依法公告的收购要约中所规定的收购条件、收购价格、收购期限以及其他规定事项,收购目标公司股份的收购方式。 2、分类根据要约的发出是否基于收购人的意愿,要约收购又可分为强制要约收购和自愿要约收购。 自愿要约收购是指收购人自愿作出收购决定,并根据目标公司总股本确定预计收购的股份比例,在该比例范围内向目标公司所有股东发出收购要约;强制要约收购则是指在收购人持有目标公司已发行股份达到一定比例,以致获得对目标公司的控制权时,法律强制其向目标公司的所有股东发出收购其所持有的全部股份的要约。