山重水复疑无路,柳暗花明又一村。

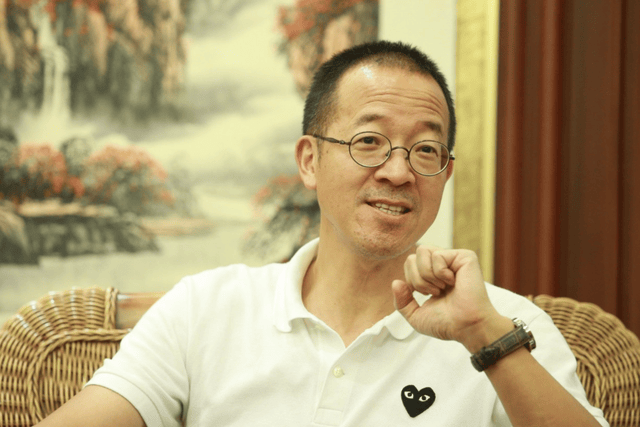

也许俞敏洪自己也没想到,面对行业的困境,自己还能再次在“绝望中寻找希望”,而这一次新东方也是顶住了压力,重新成为了行业的“一哥”。

有人曾经说过,伟大是熬出来的。

对于教培行业来说,当下已经渡过了最艰难的时期。对于俞敏洪本人来说,其这一年以来遭受过的议论比过去以往任何时候都多。

尤其在对待董宇辉以及剥离与辉同行这件事情上,俞敏洪形象也因此崩塌。他本人也表示:“近三个月,我的形象因网暴受到巨大损失……”

作为一家上市公司,东方甄选教培转向直播这一步,无疑是一次巨大成功。因为董宇辉的爆火,为东方甄选带来的巨大的流量,在这种流量的加持下,东方甄选快速的完成了从教培到直播的过渡。

但是,这种转型也有很大的弊端,即管理层没有充分认识到个人主播对于整个公司的影响,也没有意识到个人主播强大的吸金能力会造成很多不平衡,更没有意识到流量这把双刃剑如果用不好,对公司的打击将会是无可估量的。

因此,俞敏洪后来始就想平衡这种关系,于是在内部尝试“去董宇辉”化,但是没想到的是,做的一团糟。

俞敏洪近期也反思称,“从公司股价可以看出这种不确定性。本应股价上涨,却反而下跌,这是股市对东方甄选不确定性的反应。公司的任何动作,包括我个人的,都进退维谷。一系列战略布局没法实施,一旦有动作就迎来剧烈反响。哪怕是我发个通告,或在镜头前出现,或个人出去旅游发视频,都会有人跑来骂我。这导致东方甄选作为网络销售公司, 表面上GMV在增加,但实际上面临很多困难。 ”

于是,俞敏洪快刀斩乱麻,果断的剥离了与辉同行,并且宣布不会入股与辉同行。

促使俞敏洪做出剥离这个动作的,实际上就两个方面:

第一,教培行业开始回暖,对于俞敏洪而言,教培行业规模大,风险相对较小,稳定性高、利润率也高,并且可以复制。因此,他的重心会重新回到教培行业,他需要在这个阶段减少社会的负面影响,因而剥离与辉同行,与董宇辉进行切割,是减少舆论关注最好的解决办法,于是他在年初的时候就已经做了取舍了。

第二,尽管董宇辉给东方甄选创造了大量的价值,但东方甄选的直播已经进入正轨,且自营产品以及销售体系也已经搭建完成,作为一家上市公司,减少个人对公司的影响实则是利大于弊的事情。

从上述观点我们不难看出,核心原因是教培行业的回暖,才促使新东方董事会以及俞敏洪做出上述决定。

不仅如此,新东方近期还宣布了一项巨额的回购计划,新东方公告显示,新东方董事会批准公司扩大股份回购计划,公司将根据回购计划,回购不超过7亿美元股份(约合人民币50亿元),回购金额较此前公布数额增加3亿美元。

新东方表示,回购将视市场状况,通过公开市场交易、场外协商交易等方式进行。

根据财报显示,截至2024年7月30日,新东方已根据股份回购计划,在公开市场累计回购约730万股美国存托股,总额约2.96亿美元。而8月6日的公告显示,截至当天,新东方已回购价值约3.3亿美元的美国存托股。

而促使新东方做出这项决定的,是其账面上有充足的资金。

根据最新财报显示,截至2024年5月31日,新东方持有的现金和现金等价物为13.89亿美元。此外,公司拥有定期存款近15亿美元,短期投资金额20.7亿美元。

另外,根据此前俞敏洪,2024年第四财季新东方海外备考和留学咨询业务同比分别增长约17.7%和17.3%。以成人和大学生为对象的国内备考事业较去年同期增长了16.4%左右。新的教育业务计划在本财季收入同比增长50.3%,非学术辅导课程在约60个城市提供,吸引了约875000名学生入学。

值得注意的是,截至5月底,新东方全国学校及学习中心总数为1025间,同比增加277间,环比增加114间。截至目前新东方港股市值为923.6亿港元。

综上所述,教培的回暖给了俞敏洪以及新东方很大的信心,双减之前好未来在业务上超越了新东方,但是经过行业的洗牌,新东方重回一哥的位置,而这才是俞敏洪生意的核心,我们判断未来俞敏洪大概率重心将会重新放回教培行业。因此,此时选择“规范”东方甄选,也是最好的节点。

俞敏洪曝新东方主播年收入,爆红的董宇辉能挣多少呢?和之前相比如何...

1. 俞敏洪曾经透露,新东方主播的年收入情况。 2. 董宇辉作为新东方的爆红主播,他的收入情况备受关注。 3. 与他之前作为老师时的年收入相比,董宇辉现在的主播收入有所下降。 4. 尽管收入下降了至少60%-70%,但没有任何一位主播选择离开,而是愿意继续与俞敏洪共同努力。

新东方主播收入如何?俞敏洪:百万年薪变二三十万!董宇辉能挣多少?

董宇辉的个人收入并没有对外透露,但对于已经开始在直播带货领域有所突破的新东方来说,新东方主播的收入肯定会变得越来越多。

对于新东方来讲,因为新东方本身在直播领域有着一定的发展优势,同时也在大力拓展直播带货领域的业务,所以新东方的带货主播的数量越来越多,很多主播的收入也在变得越来越高。 从某种程度上来讲,因为很多参与直播带货的新东方主播就是新东方的老师,即便他们直播带货的收入非常高,但很多人的收入也没有达到之前教学的水平。

俞敏洪表示很多老师的收入从百万年薪变成了二三十万。

在俞敏洪谈到新东方的主播的时候,俞敏洪表示很多主播本身是新东方的老师。 在新东方没有参与直播带货之前,很多老师的收入可以达到百万年薪的程度。 在此之后,因为新东方的教学业务受到了一定的影响,所以这些老师参与直播带货的收入可能只有年薪二三十万元,这个收入也能够勉强维持很多人的生活。

董宇辉没有透露自己的个人收入。

在所有的带货主播当中,董宇辉算得上是新东方中最出名的一个老师和主播。 因为董宇辉的个人直播风格非常突出,同时也非常擅长直播带货,所以董宇辉获得了众多网友的喜爱。 当网友问到董宇辉的个人收入的时候,俞敏洪并没有对外透露董宇辉的收入情况,董宇辉本人也没有做出任何回应。

总的来说,现在新东方的很多主播的收入确实非常高,但因为很多人本身就有着非常高的学历,甚至很多主播本身也是新东方的老师,所以他们获得几十万的年薪非常正常,很多人也在通过直播带货的方式逐渐让自己的生活回归正轨。

新东方背后有没有海外资本

有的,新东方已上市,“学大”有鼎晖创投助力,“学而思”有老虎基金撑腰,2007年12月11日,弘成教育集团赴美上市宣告成功,成为首个登录美国纳斯达克的中国网络教育服务企业。 近年来,省内各大城市的教育培训市场来了一批外来客,它们来势汹汹,发展迅速;各有侧重,特色鲜明;规模不一,但都有各自的流程。 这批外来客中,新东方创始人俞敏洪曾在上市后赚得盆满钵满。 而今,学而思、环球雅思、学大教育等都传出了各自的融资消息,不少老师也像俞敏洪一样,完成了企业家的创富之路,而他们所在的教育集团也因为有了资本的推动走上了新道路。 “按照计划,我们明年会上市,现在高层已经有配股了,我们普通员工还没有动静。 但是真得希望能快点上市,也希望我们能成为股东,这样企业发展好了,每年就能分红了,也许就能小富一把呢。 ”学大教育济南分公司的小冬(化名)期待地说。 006年9月新东方在纽交所上市,新东方的发展就步入快车道。 济南新东方学校校长王海波告诉记者,“像其他分公司一样,济南新东方这几年的发展速度非常惊人,每年的培训业务增长率都在50%以上,最高达到了90%以上。 这一发展速度是集团上市所带来的品牌和知名度的提升分不开的。 ”王海波认为,上市后新东方资金充裕,加快了校区的布局,充分而迅速地占领市场,而且有更多的资金投入市场以加大品牌的知名度。 同时,为了符合上市要求,新东方从上市前数年一直在强化各种管理规范。 “上市促使规范的出台和执行,这极大地提高了管理效率,也规范了企业的运作。 ”王海波说。 其中,第一轮由腾讯投资5087.86万美元。 第二轮由Dragon Cloud和ChinaCity Capital分别投资7345万美元、1924万美元。 第三轮由俞敏洪的投资公司Tigerstep投资2066.87万美元。 新东方是新东方在线的最大股东,持股66.7%,俞敏洪也是新东方在线的实际控制人。