作者 | 郑理

昔日“老十家”之一的大成基金管理有限公司(下称“大成基金”),近日一位基金经理“清仓式”卸任旗下4只在管基金,引发关注。

5月17日,大成基金发布公告称,基金经理吴翰因个人原因离职。目前,该基金经理已在基金业协会办理了注销手续。

本是一则很普通的基金经理变更公告,之所以引起关注,主要原因在于,吴翰在离职前,有一只FOF产品的任职管理时长不足1年,并且这只基金目前还处于封闭期。

业内人士表示,如果无特殊情况,在基金封闭期内未满1年时,基金经理是不能离职的,在封闭期内基金经理变更,持有人无法因为基金经理的离职而选择赎回产品。

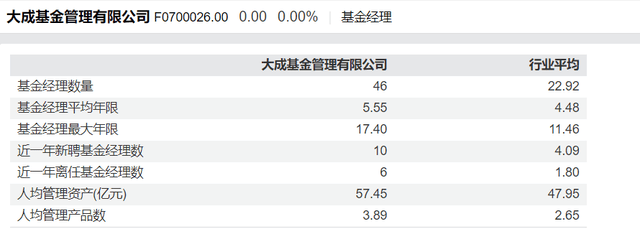

有人离场,也有人进场。近一年以来,大成基金6名基金经理离任,同时又新增聘了10名基金经理。可以看出大成基金对加快人才梯队的建设和投研体系的重视程度。

图源:wind

一个残酷的现实是, 头部基金与中小型基金公司之间的沟壑日益分明,随着新人的加入,大成基金能否苦练内功,做好业绩,重振昔日“老十家”风采?

封闭期内基金经理离职,

大成基金能独善其身?

吴翰离职前,其管理的大成颐禧积极养老目标五年(下称“ 大成颐禧基金 ”)是一只以发起式形式成立的FOF基金,该基金 成立于2023年6月29日,今年以来(截至5月29日)涨幅达3.57%,高于同类平均的-0.8%。

根据基金合同规定,该基金有5年的封闭期,认购该基金后,投资者需要持有5年才可进行赎回。 2024年5月15日,吴翰卸任基金经理,总计管理大成颐禧基金不足1年,吴翰的任职回报为-2.82%。

基金经理清仓式离任,这对持有该基金的基民也会有一定的影响。 2023年11月新修订的《证券期货经营机构投资管理人员注册登记规则》,基金经理需承诺无特殊情况不在公募基金产品募集期、封闭期以及管理公募基金产品1年内主动离职。

据《每日经济新闻》援引基金业内人士的分析,如果基金经理自己决定要走的话,其实基金公司也没有什么办法。

图源:罐头图库

基金经理在基金封闭期内离职,对基金的运作能否产生哪些影响?对此, 财经评论员郭施亮分析,一般情况下,基金在封闭期内,基金经理任职时间需要大于1年,少于1年不利于基金管理,在此期间离职,可能会造成基金风格的变化。 对衔接者来说,如果衔接不上,可能会造成投资风格的变化,造成基金净值的波动。

不过,因特殊情形需要变更,基金公司可以向协会提出申请,报送公司和基金经理本人作出的变更原因说明以及规则中所列的材料。

大成基金经理在基金封闭期内离职,并非头一回。2023年7月,被称为“成长股猎手”的大成基金经理谢家乐离职。

离职前,谢家乐管理的大成北交所两年定开混合尚处于两年的封闭期中,在基民无法赎回的情况下,谢家乐卸任,并留下2023年6月才管理该基金的基金经理朱倩单独管理。朱倩在接管后不到一个月,折合年化亏损超过谢家乐在管期间的亏损,引发基民不满。

需要说明的是,虽然谢家乐是在管理的一只产品的封闭期内离职,但由于2023年7月监管新规还未发布,大成基金及基金经理受到的影响有限。

回到此次离任的经理 吴翰 身上,他在大成基金履历比较丰富, 两次从大成基金离任,又两次再回到大成基金任职,是一名“老将”。

2010年7月至2014年8月,吴翰曾先后担任大成基金产品研发与金融工程部首席产品设计师、副总监。随后吴翰从大成基金离职。2015年4月,吴翰回到大成基金,先后担任大成基金产品研发与金融工程部副总监、数量与指数投资部副总监。

2017年3月,吴翰再次从大成基金离职。2021年9月,吴翰又回到了大成基金,并于2022年8月2日起成为公司的基金经理。如今,吴翰又从大成基金离职。

梳理吴翰在大成基金管理FOF产品。在他 离职前,共计管理FOF产品4只(多种份额合并计算),管理规模为1.35亿元。其中3只基金任期内业绩回报为负收益,仅一只养老FOF的Y份额取得了3.86%的任职回报 。

《证券期货经营机构投资管理人员注册登记规则》中规定,无特殊情况管理公募基金产品处于募集期、封闭期内主动离职,且离职时间未满24个月(含静默期)不得注册为基金经理。也就是说, 吴翰短期内再注册为基金经理的可能性不大。

吴翰离任后,大成基金旗下的FOF产品由基金经理陈志伟管理,陈志伟算是一位新人,任职基金经理时间不足1年。

46名基金经理,谁是闪耀“之星”?

人才队伍建设是公募基金发展的基石,基金经理水平高低,决定了基金公司的成与败。

沦落至30名以外的“老十家”,大成基金经过几轮人才洗牌,包括明星基金经理赵世宏、李本刚的离职,一时间成了大成基金更大的痛。

图源:罐头图库

大成基金共有46名基金经理,百亿权益基金经理有3位,分别是:韩创、徐彦、刘旭,被称为大成基金的“三剑客”。

截至5月31日,徐彦管理的6只产品规模最高,达146.83亿元,产品类型以混合型为主,任职年化回报13.1%,高于沪深300的2.1%。

图源:wind

徐彦曾于2018年离职,2019年重新回归后,尽管业绩表现不及2018年,但其管理的6只(A和C类合并计算)产品均实现了正收益,成为大成基金的投研队伍里一颗闪耀之星。

图源:天天基金网

徐彦身上的标签是“深度价值”,类似的基金还有中欧基金的曹名长、景顺长城的鲍无可、富国基金的刘莉莉、工银瑞信基金的杨鑫鑫等。

业绩曾夺得偏股型产品冠军的韩创,加入大成基金不到5年半。起初,韩创入行时先从基金研究员做起。2019年1月,韩创升任基金经理,管理大成消费主题混合、大成新锐产业混合2只基金。次年韩创初步整理出了自己的 投资框架 ,主要围绕三条原则,即 行业景气度,公司竞争优势,合理的估值。

初担任基金经理,韩创就迎来了“高光时刻”。他管理大成消费主题1年24天,获得了38.68%的回报。此外,大成新锐产业混合在2020年以79.41%的涨幅排名175/1690,进入行业前10%; 2021年,该基金以88.25%的涨幅夺得当年混合偏股型冠军。

由此,刚成为基金经理2年的韩创风头无两,成为大成基金的明星基金经理。

2021年,韩创先后接管大成国企改革灵活配置混合、大成产业趋势混合、大成核心趋势混合、大成景气精选六个月持有期混合4只基金。

今年以来,韩创所管7只基金取得了不错的收益。 曾经的冠军产品大成新锐产业混合再创耀眼成绩,在613只同类基金中排名第一,近一年收益率9.29%,高于同类平均的-12.67%。

图源:wind

截至一季度末,韩创在管基金主要重仓了赛轮轮胎、昊华科技、紫金矿业、云铝股份、远兴能源等上市公司,与2023年一季度相比,重仓股票变化不大。

图源:wind

刘旭将徐彦称作导师,也是一位推崇价值投资的金牛基金经理。厦门大学管理学硕士,2009年~2010年在毕马威华振会计师事务所任审计师,2011年2月至2013年5月任广发证券研究所研究员(商贸零售方向),2013年5月加入大成基金,任家电、汽车方向的研究员。2015年7月开始担任基金经理,刘旭在管基金8只,规模合计149.49亿元。

好的业绩,取决于基金经理对市场的判断以及技术层面的分析,也与基金经理实力、经验有关。

在投资过程中, 韩创曾提醒,“无论持有人还是基金经理都应对收益保持理性的预期。”

“老十家”中消失的大成基金

作为“老十家”之一,大成基金管理规模属于中型基金公司,被众多后起之秀超越。

大成基金成立于1999年,总部设在深圳,是中国首批“老十家”基金公司之一,中泰信托、中国银河(601881.SH)、光大证券(601788.SH)分别持股50%、25%、25%,董事长为吴庆斌。

出生便握了一手好牌的大成基金,成立前十年内一直位于行业前十,最好时的规模还排过第二名。不过, 2011年那个冬天,重庆啤酒的黑天鹅事件 ,大成基金作为主要的流通股东,这起事件给了后者沉重一击,也是其业绩走向滑坡的转折点。

图源:罐头图库

彼时,本为西南一家二线啤酒品牌的重庆啤酒,因为乙肝疫苗的研发颇受市场关注。大成基金当时极为看好重庆啤酒。截至2011年三季度末,大成基金通过旗下基金大成创新成长、大成财富管理2020、大成优选股票、大成精选增值混合、大成景阳领先股票重仓了该股票, 在重庆啤酒前十大流动股东占据了5个席位 。

2011年12月7日,重庆啤酒披露了疫苗“几乎无效”的实验结果,此后该股连续9个交易日出现跌停,股价从82.92元/股跌至19.96元/股。

此事对大成基金影响颇为深远,之后的几年,其规模一路下滑:2012年,大成基金规模曾排在行业前十, 2013年末,大成基金跌出前十名;直到2015年,大成基金规模才稳定在千亿元以上。

除了规模下滑,大成基金投研团队动荡不断,数据显示2014年后的一年多时间,大成基金发布了多达24次基金经理变更公告,有5位基金经理先后出走。而股东变更、高管变动也是大成基金这几年的常态。

此前,大成基金除了中国银河、光大证券、中泰信托持股外、广东证券也持有25%的股份。

2005年,广东证券将其所持有的大成基金23%股权转让给中泰信托,自此,中泰信托持股比例升至48%。

2016年,广东证券将其持有的余下的2%股权全部转让给中泰信托,最终形成了目前的股东持股格局: 中泰信托持股50%,为第一大股东;光大证券和中国银河各持股25%。

股权变动下,大成基金高层也经历了一系列的变化。

2015年,原董事长张树忠因工作安排离任,董事长之位由刘卓接任。刘卓此前曾在哈尔滨银行任职,历任执行董事、董事会秘书、副董事长等职位。

2019年,刘卓任期届满离任,中泰信托董事长吴庆斌接任该公司董事长职务。总经理层面,该公司先后经历了于华、王颢、罗登攀的离任,目前大成基金总经理为谭晓冈。

大成基金逐步从重庆啤酒黑天鹅事件阴影中走出来。从管理规模看,大成基金每年都在稳步增长。

wind数据显示,2016年四季度至今(截至2024年5月31日), 大成基金在管公募规模从1047.14亿元增至2636.01亿元。从产品类型看,债券型规模为838.47亿元,货币基金规模796.41亿元,混合型基金规模661.31亿元,股票型基金规模249.57亿元。

没有对比就没有伤害,同期成立的南方基金、博时基金、嘉实基金、华夏基金已跻身第一梯队, 资源越来越集中于头部的当下,昔日“老十家”大成基金逆袭难度越来越大。

市场瞬息万变,难以捉摸。在基金投资中也鲜有“常胜将军”。韩创曾经说过,投资是一个概率问题,不论对中短期行业景气度的判断,还是中长期公司核心竞争力的判断,本质上都是个人的主观判断,这种主观判断存在出错机率。

作为基金经理,投资过程中不仅要有独立思考能力,还要有较好的洞察能力,更要积极勤奋。

你买过大成基金的产品吗,收益如何?更看好哪位基金经理? 欢迎留言讨论。

3年封闭基金会换基金经理吗

多位业内人士认为,不能因为近两年不如人意的业绩而否定封闭式基金的价值,对于基金管理人来说,注重把握发行时点以及控制净值波动,能更有效地通过封闭式基金这种方式引导基民长期投资,从而解决赚钱痛点近日,一则明星基金经理的离任公告引发关注。 11月18日,工银瑞信基金发布公告称,旗下基金经理袁芳因工作调整而离任。 离职之前,袁芳管理的1只3年持有期封闭式基金成立以来净值跌幅超过30%。 近年来,带有封闭期的公私募基金规模激增,但相当一部分产品业绩表现不如人意。 第三方平台最新数据显示,截至10月底,2019年以来成立的中长期(封闭期不低于2年)封闭式私募基金有90只,今年以来获得正收益的基金占比不足两成,近30只基金回撤幅度超30%。 另外,对比同一基金经理管理的开放式基金,封闭式公募基金并没有实现明显的超额收益。 一直以来,“基金赚钱,基民不赚钱”的现象被市场广为诟病。 各类统计结果也显示,基民持有基金时间的长度与获取正收益的概率成正比。 那么,封闭式基金真能以明显的超额收益为投资者解决赚钱痛点吗?基金经理在产品封闭期内离职,投资者又该何去何从?窘境:封闭式基金表现不如人意投资者对封闭式基金中途更换基金经理的现象一直较为关注。 据好买基金数据统计,目前市场上2年封闭期以上的主动权益基金出现过基金经理变更的产品共有24只,占比14.72%。 具体来看,2年封闭期的产品共有78只,出现过基金经理变更的产品有12只,占比15.38%;3年封闭期的产品有83只,出现过基金经理变更的产品有10只,占比12.05%;2只5年封闭期产品均出现过基金经理变更,占比100%。 其中,2018年11月成立、封闭期长达5年的东方红恒元5年定开灵活配置混合,原基金经理林鹏在产品成立一年半后离职,交由王延飞继续管理。 除了频繁更换基金经理,封闭式基金的业绩表现也不如预期。 在基金宣传材料里,很多投资者可以看到基金公司这样介绍封闭式基金的优点:由于封闭期间不会受到申赎冲击,基金经理无需追逐短期利益,可以将更多注意力放在公司基本面研究上,从而进行长期价值投资。 不过,比较同一基金经理所管理的封闭式基金和普通开放式基金的收益,可以发现,很多普通开放式基金在封闭期基金的持有期内,业绩表现均超过封闭期基金。 因此,从业绩表现上来看,封闭式基金并没有体现出明显的优势。 前两年掀起发行小高潮的中长期封闭式私募基金,业绩表现也颇为尴尬。 第三方平台数据显示,截至10月底,初始封闭期在24个月以上并有业绩记录的私募基金共计122只,其中2019年以来发行的产品多达90只。 从业绩表现来看,90只中长封闭期产品今年以来整体回撤21.89%,其中回撤超30%的产品有27只,正收益占比仅为12.3%。 另外,拉长时间来看,2019年以来成立的90只中长期封闭式基金,截至10月底,成立以来平均收益率不足6%,其中实现正收益的产品只有47只。

基金经理任职不满一年离职规则

规则如下:1、提前离职需支付违约金。 一些基金公司规定,基金经理提前离职需支付一定的违约金,以补偿公司因此产生的损失。 2、禁止频繁跳槽。 一些基金公司会限制基金经理频繁跳槽,赎回基金经理所持份额。 3、一些基金公司会要求基金经理在离职前赎回其所持有的基金份额,以避免对基金运作产生影响。 审计和清偿债务。

基金经理“跑路”了怎么办?

在《基金选择之“技术面”解析》一文里,着重介绍了如何通过历史数据选择一只好基金。其实选基金也就是选基金经理,跟对了人才能让你的钱袋越来越满呐。

当然,因为被动型基金跟基金经理没多大关系,所以这里讨论的都是主动型基金。

但是还存在一个风险因素,就是千辛万苦选出来的基金,万一哪天基金经理离职了该怎么办?

这种事还是很让人糟心的,因为主动型基金的业绩主要就靠基金经理,一旦离职将无法保证这只基还能像以前一样收益满满。就像当年的“华夏大盘精选”没有了“基金一哥”王亚伟,就一蹶不振了。

如果踩中了这种“雷”该怎么办呢?小洛推荐两种办法供参考

他跑你也跑

这种情况当然是他跑你也跑呀。“老板”都溜了,难道你要与其共存亡么?

具体做法可以将之前投的那些基金转换到类似业绩的基金上。如果你按照《基金选择之“技术面”解析》一文里介绍的办法建立了基金库的话,就很容易找到目标基金。如果你没有建立基金库也没关系,花点时间寻找下就好了。

这里值得注意的是,小洛推荐的是基金转换,而非先赎回再买入。基金转换既能节省时间成本,又能节省交易成本,何乐而不为呢。当然如果你的目标基金不支持转换就没办法了。

他跑你慢慢跑

这种方法与上面唯一差别在于,不是一次性转出所有基金,而是分批转出。这种做法的好处在于留给新上任基金经理一定的观察时间,毕竟基金经理会有一个交接过程,基金调仓也需要一定的时间。而且万一这个经理是个未被发现的金子,这样就可以以最小的损失和最低的风险继续买这只基了。

核心理念

说了以上这两点,聪明的小伙伴应该已经发现做法的核心。就是一旦出现不可预知的风险,首先想到的一定是如何规避,而非迎头向前冲。

无论是投资基金,还是进行其他类型的投资活动,风险控制都是第一要事。面对风险时,先要问问自己能承受的损失范围是多大,对于超出范围的要坚决规避。

风险和收益都是相辅相成的,没有人能做到零风险的投资,银行都能倒闭,更何况其他投资呢。能做的就是在自己能承受的风险范围内,做大概率盈利的事,将收益最大化。

最后祝小伙伴儿们投资收益慢慢,永不踩坑!

往期回顾

数据流告诉你,买基金选择场内还是场外

数据流告诉你,买基金选择A类还是C类

基金选择之“基本面”解析

如何选一只心仪的指数基金

作者简介:财商小洛,愿意分享财商知识的近90后大叔,专注研究下班后的资产增值,读书理财两不误