近日,A股市场五大上市保险公司分别发布了2024年前四月保费收入报告。中国人寿、中国人保、中国平安、中国太保以及新华保险在前四月的总保费收入达到了12,506亿元人民币,相较于去年同期增长1.5%。

具体来看,中国人寿保费收入为3712亿元,同比增长3.9%;中国人保保费收入为3001亿元,增长1.3%;中国平安保费收入为3304亿元,增长2.4%;中国太保保费收入为1817亿元,增长1.0%。相比之下,新华保险保费收入为672亿元,1-4月份同比下降11.7%,成为唯一一家出现负增长的公司。

在人身保险领域,2024年1至4月,五家主要上市保险公司累计实现保费收入8594.2亿元人民币,同比微增0.4%。具体来看,中国人寿、平安人寿、太保寿险、新华保险、人保寿险前4个月保费同比变动分别为3.9%、1.9%、-3.5%、-11.7%、-2.3%,呈现“二升三降”格局,整体增速依然较低。不过上市寿险公司4月单月保费收入同比增长7.6%,增速较3月转好,这一增速的提升主要得益于去年同期新单期交保费的高增长,进而推动了当期续期保费的增长。

新华保险保费收入持续大幅负增长,部分原因是银保渠道“报行合一”政策的实施,这一政策导致了银保渠道超额手续费的压缩,进而显著减少了新单保费。同时,新华保险也在积极进行价值提升和结构优化的转型,以适应市场变化。根据公布的一季报数据,一季度新华保险在银保渠道的保费收入达到了158.75亿元,其中长期险首年保费为56.15亿元,同比大幅下降了63.7%,这一显著的下降趋势凸显了新华保险在转型升级过程中所遇到的挑战。

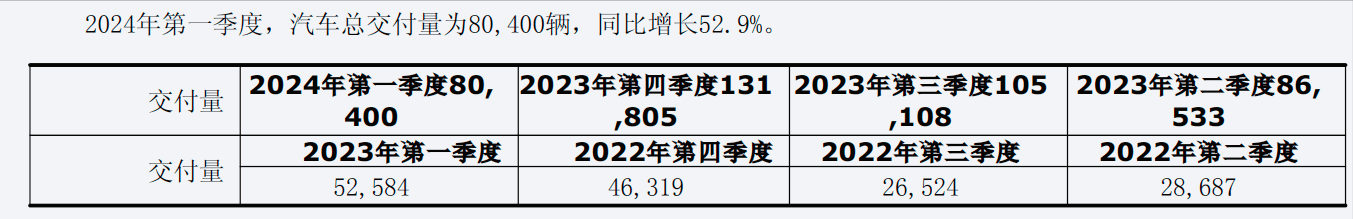

在财险领域,今年前4个月,人保财险、平安产险、太保产险共实现保费收入约3911.7亿元,同比增长3.8%,维持稳定增长。人保财险以2104.95亿元的保费收入领跑,同比增长2.8%;平安产险紧随其后,保费收入达到1035.29亿元,同比增长3.1%;而太保产险则以771.43亿元的保费收入,实现了7.8%的高增长。在这一增长背后,汽车消费市场的复苏功不可没。随着政府推行的以旧换新补贴政策,车险保费增速得以延续其向好的态势。此外,非车险业务也在政策的推动和经济逐步修复的背景下,展现出了较好的增长势头。

负债端:银保渠道将为寿险保费增长带来新的动力

在利率中枢下行以及“资产荒”的大背景下,人身险公司通过银保渠道对个险业务进行了有效补充,特别是增额终身寿险等产品一度实现了快速增长。但是,受到利差损风险和银保渠道手续费乱象的双重挑战,监管部门迅速响应,出台了严格执行"报行合一"和规范手续费上限的政策,使得银保渠道保费出现了显著的增长压力。然而,随着"一对三"政策的取消,银保渠道迎来了新的发展机遇,被视为对行业的一次重大利好。

2024年5月9日,国家金融监管总局发布《国家金融监督管理总局关于商业银行代理保险业务有关事项的通知》(金规〔2024〕8号,《通知》),明确取消了商业银行各级分支行及网点在代理保险业务时对合作保险公司数量的限制,并允许一级分支机构在获得法人授权后直接与保险公司签订协议。这一政策的出台,预示着银保渠道合作模式的重大变革。

从负债端角度来看,取消“一对三”限制将对整体保费增长产生正面影响。对于中小险企而言,这一政策的放开为其提供了更多进入银行渠道的机会,有助于它们扩大市场份额。对于A股上市的大型险企而言,这一政策同样带来利好,因为它们通常资源丰富、竞争优势明显,这将有助于它们进一步巩固和扩大市场地位。

华福证券分析指出,此次通知放开“一对三”限制将边际利好中小险企签约,预计前期较大负增态势将得到缓解。但受到通知中的总对总签约以及线下服务规定影响,头部险企有望凭借更多的网点数以及合作优势,进一步扩大签约规模。同时头部险企得益于合作渠道众多、培训服务支持更加优秀,叠加期限结构改善显著带来的价值率普遍高升,在新规下有望进一步扩大签约范围,预计长期期交规模增速向好。

总体来看,报行合一和规范手续费上限驱动银保业务价值率大幅提升,同时,银保渠道的限制放宽为人身险行业注入了新的发展动能。这两项政策的协同效应,为银保渠道的持续健康成长提供了强有力的支持。

资产端多重利好,迎来保险股估值修复

与保费增速的小幅增长形成对比的是,保险股股价近期迎来了大幅反弹。自2020年底,由于寿险代理人渠道转型、新单保费下滑和资本市场的低迷,导致保险股市场步入了下跌通道。然而,自2023年4月中旬起,保险板块展现出强劲的复苏势头,一改之前的颓势。

这波涨势带动了A股五家主要上市保险公司的股价全线飘红,年初至今涨幅均超过10%,显著超越了上证综指的表现。其中,中国太保的股价自年初以来已上涨近25%,而中国人寿的股价也上涨了超过17%。此外,摩根大通近期上调了部分保险股的评级,将中国太保的评级从“减持”提升至“增持”,新华保险的评级也从“减持”上调至“中性”,保险股迎来小阳春。

这一积极现象是多种因素共同作用的结果。经济复苏和市场回暖带动了保险公司投资收益的显著提升;政策层面,央行出台的利好房地产市场政策,将有效压降保险资金的地产投资风险敞口,增强保险公司的投资信心和业绩预期;此外超长期特别国债的顺利首发,预示着长端利率可能在探明阶段性底部后上行,为保险板块带来利润释放和估值修复的机会。

招商证券认为,随着资产端股市、地产和利率迎来三重催化,压制寿险板块利润表现和股价估值的掣肘有望被全面打开。往后看,低估值、低持仓、低预期的寿险板块依然是反映权益市场、地产预期和利率环境的极好选择。

展望未来,保险行业有望继续借助经济复苏的东风,以及政策层面的有力支持,实现更加稳健和高质量的发展。随着负债端的限制放开和资产端的积极变化,保险股的估值修复和市场信心的提振将成为推动行业前进的重要力量。

回购不停歇!友邦保险豪掷240亿传递什么信号?利好落地保险股集体爆发

保险公司回购不停歇,同时保险股估值出现明显修复。

据券商中国记者统计,友邦保险今年已合计回购150次,累计耗资近240亿港元。仅11月份就实施20次回购。最近一次是11月30日,友邦保险耗资1.22亿港元回购156.7万股公司股份,价格为76.8港元/股-78.2港元/股。

友邦保险大手笔回购背后,是去年以来保险股整体表现低迷。不过,11月以来,在资本市场整体回暖,以及资产端利好政策推动下,保险股整体出现上涨。

保险公司回购不停歇

今年3月,友邦保险公布了100亿美元回购计划,计划在未来三年通过公开市场回购公司普通股,向公司股东返还高达100亿美元的资本。据公开资料统计,自3月21日以来,公司已合计回购150次,累计耗资近240亿港元。

除了友邦保险,此前中国平安也通过回购向市场传递信心。近两年来,保险股低迷之下,频现公司回购和股东增持。

11月21日,中国宝武增持新华保险H股339.84万股,每股均价约15.98港元。这是自2018年以来,中国宝武第一次增持新华保险。此次增持完成后,加上所持的新华保险A股,中国宝武对新华保险持股总比例从12.09%增加到13.04%。

在此之前,中国太保也两度获得股东增持。2021年4月9日至2022年5月20日,中国太保股东上海国有资产经营有限公司(下称“上海国资”)及其一致行动人通过二级市场合计增持太保股份9624.62万股;2022年5月21日至10月13日期间,上海国资又通过二级市场合计增持中国太保A股股份2044.65万股。截至10月13日,上海国资及其一致行动人对中国太保持股比例达到10.53%,较2022年5月20日的持股比例增加了0.21个百分点。

高管增持也是提振市场信心的重要举措之一。今年以来,中国太保A+H股已累计获高管增持约30万股,中国太保集团董事长孔庆伟、总裁傅帆等多位太保高管均数度增持公司股票。

保险板块估值明显修复

11月以来,保险股普遍上涨。具体来看,11月初至12月1日,A股五大保险股中国平安、中国人寿、中国人保、中国太保、新华保险均出现上涨,涨幅在9%-34%之间,其中中国人寿、中国太保、中国平安股价分别上涨33.76%、27.06%和24.01%。

港股保险股涨幅更加惊人。11月以来,中国平安、中国太平、新华保险、众安在线的H股涨幅都达到40%以上,中国人寿、中国太保、友邦保险的H股涨幅也达到30%以上。

一位保险行业分析人士告诉记者,近一段时间保险股修复主要是源于资产端利好政策刺激,例如房地产融资“三支箭”落地,同时市场对中国经济发展前景看好。从负债端来看,“开门红”表现有望超预期,对于估值已经处于低位的保险股来说,是比较好的安全垫。

银河证券分析,当前险企资产、负债改善共振,基本面有望实现反转。负债端,险企寿险转型持续推进,全年核心业务指标承压,2023年开门红预期向好;随着疫情防控政策放松,车险保费增速有望回升,产险景气度上行延续。资产端,地产系列支持政策落地,多渠道融资纾困,险企地产投资风险化解,投资端改善。

中国人寿年内保费正增长财险业务保持高景气度

截至目前,A股五大上市险企前7个月保费收入(指原保险保费收入,下同)数据已全部出炉,均实现正增长。

分析人士认为,从人身险业务来看,当前挑起增长大梁的是增额终身寿险,但重疾险等长期保障型产品市场仍未回暖。财产险业务方面,车险保费收入增长快、赔付率较低,非车险业务保费收入保持较快增长,行业有望保持高景气度。

中国人寿年内保费正增长

根据各险企披露的信息,A股五大上市险企前7个月合计实现保费收入1.75万亿元,同比增长4.29%。

其中,中国人寿前7个月取得保费收入4696亿元,同比增长0.2%。这也是中国人寿年内逐月累计保费首次实现同比正增长。因此,A股五大上市险企保费收入终于打破了前几个月“四升一降”的尴尬格局,全部实现了正增长。

从其他4家上市险企情况来看,今年前7个月,中国人保取得保费收入4160亿元,同比增长10.8%;中国太保取得保费收入2646亿元,同比增长8%;新华保费取得保费收入1122亿元,同比增长2.1%;中国平安取得保费收入4862亿元,同比增长1.8%。

从单月保费情况来看,7月份上市险企保费增速进一步提升,上市系寿险公司7月份单月保费同比增长4.5%,较6月份单月增幅进一步提升。其中,中国人寿7月份单月保费收入同比增长13.7%,领跑五大险企,增速较6月份提升6个百分点。对此,东吴证券保险行业分析师葛玉翔对《证券日报》记者表示,得益于扩大新人招聘、加强队伍质态管理、修订基本法鼓励绩优、优化结构设计提升产能、推出顺应客户储蓄需求的差异化产品等相关举措,中国人寿的单月保费收入增速逐月改善。该公司新一届领导班子敲定后,有望带来全新的积极变化。

海通证券近日发布的研报认为,上市系寿险公司7月份保费延续改善趋势,主要有两方面原因。一是各险企上年同期基数较低;二是以增额终身寿险产品为代表的长期储蓄类业务保费收入增速较快。该研报预计,随着国内疫情防控形势好转,叠加代理人规模企稳回升,各险企新单保费增速或将持续改善。

尽管上市险企的寿险保费规模逐渐回暖,但多数分析机构认为,当前寿险新业务价值(NBV)仍然承压。其中,东吴证券研报认为,受长期保障型业务持续低迷的压制,上市险企的价值增长或仍将承压。国泰君安研报认为,当前客户的财富管理需求仍为寿险新单增长的主要来源,但增额终身寿险带来的新单增长难以弥补重疾险下滑的价值压力,因此对NBV提振的影响有限。

财险业务保持高景气度

从上市系财产险公司情况来看,前7个月,中国人保旗下的人保财险取得保费收入3078亿元,同比增长10%;中国平安旗下的平安产险取得保费收入1708亿元,同比增长11%;中国太保旗下的太保产险取得保费收入1050亿元,同比增长12%。经过4月份前后疫情影响的短暂波动后,几家公司的保费同比增速全部重新回到两位数水平。

葛玉翔认为,财险公司保费增速回暖,主要得益于全国疫情防控形势向好,各类刺激汽车消费政策渐次落地。中国汽车工业协会发布的最新数据显示,7月份我国汽车销量同比增长29.7%。因此预计今年三季度财险综合成本率同比将明显改善。车险业务方面,当前车辆出行率仍处于低位。根据交通运输部发布的7月份城市轨道交通运营数据,城市轨道交通完成客运量19.5亿人次,同比减少2.2亿人次,降幅为10.1%。非车险业务方面,去年下半年赔付基数较高,预计今年商业非车业务承保利润率水平将明显好于去年,全险种承保利润增速有望逐季提升。

如果想了解更多实时财经要闻,欢迎关注我们。

万亿险资加仓A股!多重利好加码,牛市继续走起?

A股翻脸比翻书还快。

7月前两周火热狂飙,站稳3400点之后直逼3500点大关。但是上周,牛市节奏突然被打乱,A股发生大幅调整,截止上周五,代表性的沪深300指数两天累计跌幅为4.2%,险守3200点,让很多人跟着坐了趟惊险过山车。

不过周末收盘后,重磅利好接踵而至,护盘意味明显:

一是银保监会发布通知,对保险资金入市放宽限制!优质险企的权益类投资比例提升,从过去的30%升至45%! 此举或将为资本市场带来“3.3万亿”增量资金。

二是证监会发文支持员工持股、股权激励,并鼓励券商基金并购重组。 持股计划将员工利益与公司绑定,并购重组也将提升机构竞争力,推动行业高质量发展。

因此多家机构维持相同的研判:从总体看,短期回调并不会改变长期向上趋势,随着市场调整,稀缺龙头股估值得到修正, 将为下一阶段结构性行情的重新起航打下基础。 (机构观点综合自西南证券、兴业证券、山西证券、前海开源基金)

但是近期的过山车行情中,不少投资人在半山腰匆忙跟风进场,转手又在山底恐慌割肉。看到身边的人买于是跟着买,账面一旦浮亏就承受不住。结果是忙活半天,完美实现了“追涨杀跌”!

而追涨杀跌,频繁买卖,恰恰是牛市亏钱的两大元凶,所以小宜反复提醒大家注意风险:“牛市才是绞肉机”!

那在当前阶段,我们到底应该怎么做,才能妥妥避开“追涨杀跌”呢?请看下方,一图解忧: